Es curioso que, hace 120 años, si alguien quería sacar a bolsa un negocio, intentara presentar su proyecto en el folleto informativo con el apoyo de personalidades de la aristocracia como miembros del consejo de administración y que estas tácticas se consideraran como una forma de publicidad engañosa para los inversores. En este trabajo se sugiere que el objetivo de incluir a personalidades conocidas en los consejos de administración era la forma que tenían los newcomers o advenedizos de provincias de entrar en la city y acceder a los mercados de capitales cuando no existían los intermediarios como los actuales bancos de inversión que actúan como aseguradores de las emisiones. De manera que el Consejo de Administración, en el caso de las sociedades cotizadas, no tenía tanto la función de administrar como la de proporcionar garantías a los inversores dispersos acerca de la seriedad del proyecto.

Si los promotores necesitaban de esas conexiones personales para acceder al mercado londinense es porque las bolsas regionales y la bolsa de Londres, antes de la 1ª Guerra Mundial eran muy diferentes. Las primeras financiaban negocios locales. Los costes de información sobre el negocio eran, pues, más bajos pero también eran mercados menos líquidos y profundos. Para acceder a ese mercado más profundo de Londres, los empresarios locales necesitaban incluir personalidades de prestigio en sus consejos de administración porque los inversores de Londres no los conocían. Recuérdese que, según dicen Grossman y De Long la bolsa de Londres cumplió mal su papel como mercado de capitales en esas décadas y que eso pudo contribuir significativamente al declive económico de Gran Bretaña y el sorpasso industrial por parte de Alemania, Francia y los EE.UU

“en los años anteriores a la primera guerra mundial, las bolsas británicas no se comportaron de forma semejante a los mercados alemanes o norteamericanos. La bolsa de Londres parecía tener miedo de las “acciones industriales”, como ha recordado Peter Temin. Los precios y la ratio precio/dividendo anteriores a 194 indican que los inversores británicos mostraban un absoluto desdén por las inversiones en empresas industriales domésticas y se concentraban en la infraestructura de las colonias”

Lo curioso es que no parece que la estrategia fuera efectiva para reducir los costes de agencia y, transcurridas unas cuantas décadas, los fraudes y las quiebras se sucedieron. ¿Cómo distinguir si estas personalidades aportaban una señal de “calidad” de los negocios porque se jugaban su reputación si la empresa quebraba de si, en realidad, no se trataba mas que de gente conocida convirtiendo en dinero su posición social?

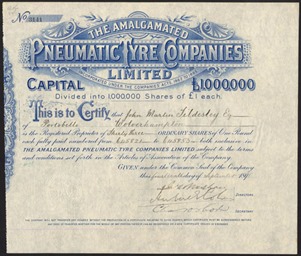

Los autores analizan el caso de la industria del neumático a finales del siglo XIX. “Entre 1896 y 194, la industria de los neumáticos captó más de £14m en nuevas acciones y el sector del automóvil más de £6m” y concluyen que, efectivamente, para las empresas locales, incluir a aristócratas en el consejo era imprescindible si querían acceder a la bolsa de Londres. Y, aunque esos aristócratas no fueran expertos en el negocio ni garantizaran en modo alguno que las empresas a las que prestaban su nombre eran buenos objetos de inversión, puede que su presencia en los consejos no fuera absurda. Es decir, que las empresas locales con mayores posibilidades de crecimiento y que, por tanto, desearían poder acceder a un mercado más líquido y profundo que el local para poder financiar ese crecimiento, fueran las que más utilizasen a estas personalidades como una forma de superar los obstáculos a la entrada derivados de que no eran conocidas entre los inversores londinenses. Un indicio de ello sería que algunas de estas empresas – que utilizaron a aristócratas para asegurar el éxito de la oferta pública – cotizaban anteriormente en un mercado regional cuyas cotizaciones no reflejaban los beneficios y crecimiento esperado de la empresa y que, no obstante, cuando salieron a cotizar en Londres sus acciones se emitieron a un precio inferior al que resultaría de capitalizar razonablemente los beneficios que se venían obteniendo y que se obtuvieron en los años inmediatamente posteriores a su salida a cotización. De manera que la presencia de los aristócratas era una técnica para reducir el famoso underpricing de empresas desconocidas en la bolsa nacional.

Lo más interesante es que, si los aristócratas en el consejo podían constituir una señal de “calidad” de la emisión, al tratarse de una “señal” muy fácilmente imitable, no hubo que esperar mucho para que también negocios fraudulentos se presentaran al mercado con aristócratas en su consejo de administración, con lo que el valor de la señal para distinguir las “buenas” de las “malas” empresas desapareció.

No es extraño que, en general, las fundaciones que desarrollan una actividad que requiere de las donaciones del público en general o cuya actividad consiste, por ejemplo, en gestionar el ahorro de la gente, como las cajas, tuvieran patronatos repletos de personalidades locales prestigiosas (cargos eclesiásticos, nobles, políticos). En un mundo donde había poca información y poca especialización en el análisis de la información acerca de los negocios que se ofrecían al público, la reputación de los consejeros podía tener un gran valor. El mismo que hoy se pretende – en cuanto a la garantía de la honradez de la gestión – que aporten los llamados consejeros independientes. Pero, como en el caso de los aristócratas, el carácter “independiente” es una señal fácilmente imitable y, por esa razón, de escaso valor.

Amini, Shima and Lei, Lei and Toms, Steve, Accessing Capital Markets: Aristocrats and New Share Issues in the Cycle and Pneumatic Tyre Industries, 1892-1898 (April 25, 2016).

No hay comentarios:

Publicar un comentario