“Reading and thinking. The beauty of doing it, is that if you’re good at it, you don’t have to do much else" Charlie Munger. "La cantidad de energía necesaria para refutar una gilipollez es un orden de magnitud mayor que para producirla" Paul Kedrosky «Nulla dies sine linea» Antonio Guarino. "Reading won't be obsolete till writing is, and writing won't be obsolete till thinking is" Paul Graham.

domingo, 26 de octubre de 2014

La Estructura del Capital Social de Abengoa

sábado, 25 de octubre de 2014

La obligación de hacer una due diligence en la adquisición de una empresa como requisito de la business judgment rule

Atalanta Miller

La adquisición de una empresa es una decisión empresarial de carácter estratégico y, por tanto, es discrecional (protegida por la business judgment rule). Que salga mal y provoque pérdidas aunque sean enormes no genera responsabilidad de los administradores per se. Lo relevante, a efectos de enjuiciamiento jurídico, es que el procedimiento que ha conducido a la decisión sea adecuado. Esto es, si se adoptó contando con la información suficiente atendiendo a las circunstancias de la adquisición haciendo un juicio hipotético, en caso contrario, acerca de si se habría adoptado la decisión en caso de contar los administradores con la información adecuada.

viernes, 24 de octubre de 2014

Acuerdos de refinanciación y concurso

¿Qué pasa cuando un acuerdo de refinanciación no cumple con los requisitos legales para que las transacciones que se incluyan en él sean irrescindibles? Nada. Que se aplican las normas sobre las acciones rescisorias concursales

Ante todo, hemos de señalar que el RDL 3/2009 fue una norma que pretendía proporcionar una seguridad jurídica a las partes a determinadas operaciones de reestructuración y de financiación, o ambas, con el fin de que, si se daban ciertos requisitos, fueran irrescindibles frente a las acciones de reintegración. En modo alguno puede pensarse que la norma supuso que todos los acuerdos de refinanciación o de reestructuración debían ajustarse a los requisitos que en la misma se establecen, so pena de poder ser rescindidos inevitablemente. Las mismas razones que llevaron y llevan a la jurisprudencia, en cada caso particular, tras su análisis y ponderación, a apreciar o no un sacrificio patrimonial injustificado por las operaciones descritas, también ahora, nada impide que pueda probarse que no ha existido perjuicio, destruyendo la presunción iuris tantum , que es lo que ha ocurrido en el presente caso y que la sentencia recurrida ha ponderado detenidamente. Por tanto, ni la norma que introduce los acuerdos de refinanciación (la DA 4ª del RDL 3/2009 ), ni las posteriores reformas concursales que los ha modificado (Ley 38/2011 y el RDL 4/2014) impiden que para los acuerdos de refinanciación que no se acojan a la protección específica prescita recientemente en la disposición adicional 4 ª y en el art. 71.bis, deba seguir examinándose, caso por caso, si existe o no sacrificio patrimonial injustificado como venía haciéndose hasta ahora, pues aunque los acuerdos no se ajusten a los requisitos exigidos por las nuevas normas pueden ser igualmente inmunes si no comportan perjuicio concursal en el sentido del art. 71 LC .

jueves, 23 de octubre de 2014

El Club Atlético de Madrid, S.A.D., y la nulidad del contrato de sociedad

Por Esperanza López Rodríguez

Alumna de Derecho y ADE de la UAM

“los ingresos realizados en las cuentas bancarias no tenían otra finalidad que la de aparentar el desembolso, pues luego fueron reintegrados mediante la cobertura de una trama negocial urdida por el Sr. Gil y Gil, presidente del club, con la colaboración del Sr. Cerezo Torres”.

Los deberes del banco como mandatario y sus derechos como acreedor pignoraticio

El juzgado y la Audiencia habían dado la razón al demandante. El Tribunal Supremo, en sentencia de 3 de septiembre de 2014, estima el recurso de casación del banco.

La acción de responsabilidad civil ejercitada lo es por los daños y perjuicios ocasionados en el curso de la relación de prestación de servicios financieros, en concreto, de gestión de fondos.

La conducta habría consistido en haber desatendido las órdenes de venta de uno de los productos financieros adquiridos, el Hedge Fund Caixanova, y la orden de compra de otros productos, en atención a los propios intereses de Caixanova. Se funda exactamente en el art. 79 LMV, que regulaba los principios y requisitos a los que debían acogerse las empresas de servicios de inversión, las entidades de crédito y las personas o entidades que actúan en el Mercado de Valores, tanto al recibir y ejecutar órdenes, como al asesorar sobre inversiones en valores, entre los que se encuentra reducir al máximo los conflictos de intereses y, en situación de conflicto, dar prioridad a los intereses de sus clientes.

El mero hecho de que el depósito Hedge Fund Caixanova fuera propio de la entidad gestora de fondos demandada, y que el capital estuviera garantizado a su vencimiento, no excluye este producto financiero del ámbito de aplicación de la Ley 24/1988, de 28 de julio, del Mercado de Valores (en adelante, LMV), tal y como viene regulado en su art. 2 .

En realidad, se trata de juzgar si el incumplimiento de las órdenes de venta y de compra, teniendo en cuenta que el depósito estaba pignorado para garantizar dos operaciones de crédito concedidas por Caixanova a Perica IV, constituyó una infracción de los reseñados deberes impuestos por el art. 79 LMV a la demandada. Esto es, si estaba justificado que Caixanova se negara a cumplir con las órdenes de venta y de compra, porque ese producto financiero estaba pignorado. El recurso invoca la infracción de los arts. 1866 y 1871 CC , aplicables con carácter general a todos los derechos de prenda, y sin perjuicio de las singularidades de los regímenes especiales y de lo pactado. Conforme al art. 1866 CC , " el contrato de prenda da derecho al acreedor para retener la cosa en su poder o en el de la tercera persona a quien hubiese sido entregada ". Y el art. 1871 CC niega al deudor el derecho a " pedir la restitución de la prenda contra la voluntad del acreedor mientras no se pague la deuda y sus intereses, con las expensas en su caso ".

La prenda constituida sobre el Hedge Fund Caixanova, que tras la venta parcial de 2.000.000 euros permaneció sobre la cantidad resultante de la venta y sobre el depósito Hedge Fund que restaba, era una garantía financiera, que se regía por el RDL 5/2005, a la vista de lo regulado en sus arts. 6 y 7 . El art. 9.1 DL 5/2005 regula que, "(c) uando el acuerdo de garantía financiera lo prevea y en los términos que éste establezca, el garante podrá ejercer, no más tarde de la fecha de cumplimiento de las obligaciones financieras principales cubiertas por el acuerdo de garantía, un derecho de sustitución del objeto de aquélla, consistente en poder hacer uso del objeto de dicha garantía financiera, contra la simultánea aportación de un objeto que sustancialmente tenga el mismo valor para que sustituya el inicial".

Tal y como se argumenta en el recurso, la cláusula tercera de la póliza por la que se pignoró el depósito Hedge Fund Caixanova en garantía de las obligaciones asumidas por Perica IV en las pólizas de crédito y de línea de avales expresamente prevé, en su apartado 5, que "mientras existan obligaciones pendientes derivadas de esta póliza, la parte pignorante no podrá efectuar ninguna disposición del saldo de la cuenta Hedge Fund (...), ni podrá ceder, vender, transmitir, gravar o disponer en modo alguno, los derechos de crédito pignorados, salvo autorización de la Caja".

De este modo, para que Perica IV pudiera sustituir el objeto de la prenda, en este caso el depósito Hedge Fund Caixanova, por otro, como de hecho pretendía, necesitaba de la autorización expresa de la acreedora pignoraticia, que era Caixanova.

Entraba dentro de la facultad discrecional de la demandada acceder a la orden de venta de los otros productos financieros, para sustituir el objeto de la garantía por el resultado obtenido, e incluso una parte del depósito Hedge Fund Caixanova (el correspondiente al capital de 2.000.000 euros), y denegar la autorización para vender la otra parte del depósito Hedge Fund, pues estaban pendientes las obligaciones garantizadas. Del mismo modo, podía negarse a sustituir el objeto de la garantía, en este caso el Hedge Fund Caixanova, por otro producto financiero pretendido por el pignorante.

Esto es, la negativa a acceder a aquellas órdenes de venta y de compra constituyen el ejercicio de un derecho propio, como acreedor pignoraticio, sin que tal ejercicio pueda juzgarse, como hizo el tribunal de instancia, como una actuación contraria a las exigencias que como gestora de fondos le imponía el art. 79 LMV. En este contexto, cabe apreciar la infracción del art. 1866 CC , en la medida en que el derecho de retención sobre el objeto de la garantía queda complementado por lo dispuesto en el reseñado art. 9 RDL 5/2005 y por lo convenido en la póliza por la que se constituye la prenda. Consecuentemente, no cabe apreciar ninguna actuación dolosa o culposa por parte de la demandada, al no acceder a las órdenes de venta y de compra que afectaban al objeto de la garantía financiara, por lo que procedía la desestimación de la pretensión indemnizatoria contenida en la demanda.

miércoles, 22 de octubre de 2014

Nacidos para competir, nacidas para cuidar

“Para la teoría de la inversión parental (recursos invertidos por los padres en sus hijos) y la selección sexual, las diferencias sexuales evolucionan porque los machos y las hembras se seleccionan para hacer inversiones de diferente envergadura en la producción de crías. En la mayor parte de las especies, los machos son el género que menos invierte en la parentela. Por ejemplo, mientras que la mínima inversión que la mayoría de los mamíferos macho tienen que hacer para reproducirse es una cantidad ridícula de tiempo y de esperma, la mayor parte de las hembras de los mamíferos tienen que hacer una inversión mínima de un largo período de gestación y de lactancia. En consecuencia, los machos pueden reproducirse a un ritmo muy superior al de las hembras y el éxito reproductivo de los machos – a diferencia del de las hembras – está limitado casi exclusivamente por el número de oportunidades de aparearse. Como las oportunidades de apareamiento benefician más a los machos que a las hembras y como los machos que disfrutan de un status social más elevados tienen más oportunidades de apareamiento, la selección natural en los machos favorece extraordinariamente las habilidades para triunfar en la competencia por status dentro del grupo. Por tanto, en la mayor parte de las especies, especialmente en los mamíferos y en los primates – incluyendo a los humanos – los machos compiten por status más vigorosamente que las mujeres. Y del mismo modo que, en media, los machos están mejor “diseñados” que las mujeres para la competencia por status, las mujeres están mejor “diseñadas” que los hombres para invertir en el cuidado de la prole.

Price, ME & Johnson, DDP (2011) The Adaptationist Theory of Cooperation in Groups: Evolutionary Predictions for Organizational Cooperation. In: Evolutionary Psychology in the Business Sciences, Saad, G (ed), Springer

El Supremo protege a los socios minoritarios frente a la expropiación por parte de los mayoritarios

Responsabilidad de los administradores por las deudas sociales

El Tribunal Supremo empieza a ocuparse de casos en los que resulta aplicable el art. 367 LSC en su nueva redacción. De acuerdo con el art. 367 LSC, los administradores de la sociedad responden de las deudas sociales posteriores al acaecimiento de la causa legal de disolución si, estando la sociedad incursa en causa de disolución obligatoria (arts. 360 ss LSC), no convocan la junta general en el plazo de dos meses para que la Junta pueda acordar la disolución o, si convocada la Junta, no acordase la disolución, no la solicitan judicialmente. La antigua redacción del precepto hacía responsables a los administradores por todas las deudas de la sociedad, consecuencia bárbara que suaviza la nueva redacción.

En todo caso, la nueva regla se aplica retroactivamente (SAP Barcelona 16-I-2009). De acuerdo con el art. 367.2 LSC, se presume que las deudas impagadas fueron contraídas con posterioridad a que acaeciera la causa de disolución poniendo así, la carga de la prueba de lo contrario, sobre el administrador. Para deshacer la presunción, el administrador debe probar que, cuando contrajo la deuda no podía conocer que la sociedad había incurrido ya en pérdidas que la colocaban en causa de disolución (SAP Madrid 25-XI-2011; SAP Murcia 4-X- 2010; SAP Barcelona 21-X-2013). La concurrencia de la causa de disolución se prueba, normalmente, con las cuentas sociales (SAP Barcelona 30-X-2013). Estas deudas de las que responden los administradores incluyen las que tuviera la sociedad frente a su matriz (STS 14-III-2011) para una cooperativa. La acción para reclamar el pago de la deuda contra la sociedad y la acción para exigir la responsabilidad por dicha deuda a los administradores son acumulables y conoce de ellas el Juzgado de lo Mercantil (STS 23-V-2013). Si se discute la existencia de la deuda contra la sociedad, la sentencia correspondiente – para la que son competentes los jueces de primera instancia – tiene efectos prejudiciales sobre el pleito en ejercicio de la acción contra el administrador por el que se exige su responsabilidad por la deuda social (STS 3-IX-2013). La obligación de los administradores de promover la disolución cesa cuando la sociedad ha sido declarada en concurso (STS 15-X-2013). Se ejercita abusivamente la acción de responsabilidad por las deudas sociales cuando el que reclama el pago de la deuda era también administrador y no promovió la disolución de la sociedad por pérdidas.

La STS 18-VI-2012 resuelve un caso en el que, como es frecuente en las sociedades cerradas, los socios afianzan personalmente determinadas deudas sociales (los créditos a largo plazo concedidos por bancos). En el caso, el socio Elías había afianzado varias aperturas de crédito concedidas a la sociedad. Como la sociedad deviene insolvente, el banco ejecuta las garantías y a Elías le toca pagar. Una vez que ha pagado, Elías, que no solo era socio sino también miembro del Consejo de Administración de la sociedad, ejercita la acción de reembolso del fiador contra el deudor (art. 1822 CC) y, como ésta es insolvente, la acción de responsabilidad por deudas sociales prevista en el antiguo art. 262.5 LSA contra los restantes miembros del Consejo de Administración porque los Administradores no habían procedido a disolver la sociedad en el plazo de dos meses desde que la sociedad estuvo incursa en causa de disolución por pérdidas. El Supremo admite que deviene aplicable la regla de la proporcionalidad contenida en los artículos 1145 y 1844 del Código Civil… Pero tal consecuencia resulta igualmente abusiva puesto que el demandante provocó con su comportamiento - omisivo de la disolución - el nacimiento de la responsabilidad de los administradores con lo que, en realidad, creó artificialmente a unos deudores: sus compañeros del Consejo. Es decir, el fallo desestimatorio del Juzgado significa que el demandante no podía reclamar nada a los demás consejeros

En la Sentencia de 8 de octubre de 2014, ocupa al Supremo el problema de determinar la fecha en la que nació la obligación que resultó incumplida por la sociedad y de la que debían responder personalmente los administradores si dicha fecha era posterior a la de encontrarse la sociedad en causa de disolución. El Supremo da una respuesta afirmativa. Se trataba de la obligación de devolver al comprador de una vivienda las cantidades entregadas a cuenta del precio (recuerden que unos hechos semejantes pero no iguales dieron lugar a esta sentencia). El Supremo considera que, dado que dicha obligación estaba condicionada suspensivamente a que la sociedad promotora no lograra adquirir la parcela y obtener los permisos en un plazo determinado, sólo nació cuando transcurrió dicho plazo sin que se hubieran producido los hechos que condicionaban la obligación. Y, en esa fecha, la sociedad estaba incursa en causa de disolución por pérdidas que el Tribunal deduce de las cuentas sociales.

La obligación a cargo de los vendedores no nace hasta entonces. Como señala el art. 1114 CC y la doctrina de esta Sala en las obligaciones condicionales la adquisición de los derechos dependerán del acontecimiento que constituya la condición. La realización de la condición estipulada como tal constituye un requisito necesario para la plena eficacia de la relación, y durante la fase de pendencia la obligación no es exigible, suspende el cumplimiento de la obligación hasta que se verifique o no el acontecimiento ( SSTS de 18 de mayo de 2005 , 30 de junio de 1986 y 6 de febrero de 1592 ). Esta obligación de devolución del precio anticipado es reclamada por los actores a partir del momento en que es exigible, no antes. Y no se pudo devolver porque la sociedad no tenía liquidez y resulta probado en la instancia que la sociedad vendedora tenía fondos negativos en el ejercicio de 2007 (5.148.186,28.-#), según un balance de situación a 31 de octubre de 2008. Por tanto, la obligación de la sociedad nació en fecha posterior al acaecimiento de la causa legal de disolución.

Resulta acreditado en la instancia que la ratio decidendi de la sentencia recurrida no funda su pronunciamiento condenatorio única y exclusivamente en la falta de depósito de las cuentas anuales de la sociedad demandada, sino que se anuda con la acreditada existencia de fondos propios negativos en el ejercicio de 2007 de 5.148.186,28.-#, siendo su capital social de 1.633.012.-#, lo que resulta de un balance de la sociedad de fecha 31 de octubre de 2008. Por tal circunstancia, la sociedad se hallaba incursa en la causa de disolución prevista en el apartado e) del art. 104 de LSRL , texto vigente en el caso enjuiciado (actualmente, art. 363.1.e LSC) sin que, durante el proceso, los administradores acreditaran en el momento pertinente haber adoptado las medidas pertinentes para restablecer el equilibrio patrimonial, o convocar junta para acordar la disolución de la sociedad o presentaran solicitud de concurso voluntario de acreedores.

Sentido de la cláusula "salvo buen fin" en los contratos de administración de valores

Un particular había celebrado un contrato de administración de valores con un banco. En virtud de este contrato, el banco actúa como agente de pagos y cobros en beneficio de ese particular. Así, si el particular tiene acciones depositadas en ese banco, el banco cobra los dividendos de esas acciones y se los ingresa en la cuenta correspondiente. Lo propio cuando las acciones son vendidas. Si se trata de bonos, cobra los intereses - cupones - o el capital prestado cuando el bono se amortiza porque llega su vencimiento. El particular había comprado bonos de bancos islandeses que, como es sabido, quebraron como consecuencia de la crisis económica. Pero la quiebra se produjo en fechas coincidentes con la del vencimiento de los bonos que el particular tenía en la cuenta. El banco recibió el valor de los bonos amortizados de su corresponsal extranjero e invirtió el dinero en dólares. Pocos días después, el corresponsal extranjero dijo al banco que la amortización se había producido por error porque el banco islandés emisor de los bonos había quebrado y había impagado todos los bonos emitidos. El banco español procedió a "retroceder" la cantidad ingresada e invertida en dólares de la cuenta del particular que pide al Juzgado que declare que el banco no tenía derecho a retroceder esas cantidades.

El Tribunal Supremo da la razón al banco en la Sentencia de 8 de octubre de 2014. Dice que el banco estaba autorizado a retroceder las cantidades ingresadas en la cuenta del particular "por error" porque tal es el significado de la cláusula "salvo buen fin" incluida en el contrato de administración de valores:

Meritada cláusula es constante en contratos de Administración y Custodia de Valores en los que el titular de los valores faculta al banco custodio a retroceder cualquier tipo de abono que se haya ingresado errónea o indebidamente en un depósito a nombre de aquel, así como a retener el importe de los abonos efectuados condicionalmente "salvo buen fin" hasta el momento del abono definitivo de los valores ingresados .

Y era un hecho probado que

"el Banco Glitnir Banki Hf, Banco islandés, fue intervenido por la Autoridad Financiera Supervisora de Islandia (FME) y, a consecuencia de ello, dejó de atender a la fecha de su vencimiento, la amortización de bonos emitidos por él y adquiridos por la recurrente con la mediación del Banco Sabadell, Banca Privada, con la que tenía concertado ésta el contrato de Administración y/o Custodia de Valores.

En fin, el Tribunal Supremo da la razón al banco también respecto a si tenía derecho a recuperar la cantidad ingresada en la cuenta del particular con cargo a la imposición en dólares que había hecho con los fondos envíados - erróneamente - por el corresponsal.

En el supuesto que enjuiciamos la compensación invocada por la parte demandada es la convencional que, según la sentencia citada del Tribunal Supremo es una compensación contractual acogida al amparo de la autonomía de la voluntad y de la libertad de contratación del artículo 1.255 C.C ., sin otros límites que los fijados en dicho precepto: las leyes necesarias, la moral y el orden público, y con efectos que habrá que buscar en el contenido de la voluntad de las partes que fijara los límites del acuerdo compensatorio, el cual funcionará como negocio jurídico en el que los efectos se adaptarán exactamente al contenido de la voluntad de las partes que lo pacten. Tal modalidad de compensación es la que existe en el presente supuesto, habiendo sido pactada de modo claro por las partes tanto en el contrato de 13 de febrero de 2003 (condición cuarta) como en el de 26 de octubre de 2007 que reproduce el condicionado del anterior y, singularmente, que es el de más clara aplicación al caso presente en el contrato de Cuenta de Imposiciones a Plazo Fijo en Divisas, firmado el 8 de enero de 2004, en cuya cláusula novena se autoriza al banco a la compensación que la recurrente niega, cualquiera que sea la naturaleza de la que derive el crédito (la retrocesión del previo reembolso), anticipando de ser menester "el plazo que tuvieren establecido" las imposiciones o saldos contra los que se dirige la compensación. De ahí, que desde el respeto a la voluntad de las partes, que fija los límites de la compensación acordada, sea correcta la cancelación anticipada del plazo fijo de la cantidad sujeta a retrocesión por adaptarse tal operación al exacto contenido de lo pactado.

No hay eficacia horizontal de los derechos fundamentales

En la Sentencia de 25 de septiembre de 2014, el Tribunal Supremo ha reiterado su doctrina respecto de la eficacia horizontal de los derechos fundamentales. Ni siquiera los partidos políticos son poderes públicos y, por lo tanto, no están vinculados por los derechos fundamentales. Los afiliados tienen los derechos que les otorguen los estatutos y, aunque los partidos tienen que estar organizados democráticamente, no se deriva, para los partidos políticos ninguna obligación de garantizar la igualdad en el acceso a los cargos públicos (art. 23.2 CE) en el proceso de selección de candidatos a las elecciones. En el caso, un militante consideraba que se le había tratado discriminatoriamente por el PSOE de Valencia en la elección por éste de su candidato a las elecciones autonómicas en 2011. En la medida en que el demandante no impugnó un acuerdo social concreto en el plazo y según el procedimiento previsto en los Estatutos y en la Ley de Asociaciones, las tres instancias desestimaron la demanda:

En definitiva, el derecho fundamental a la igualdad en el acceso a los cargos públicos constituye un mandato al legislador y a los poderes públicos que han de garantizar la inexistencia de discriminación alguna. En esta dimensión de derecho fundamental de la persona no es vulnerable como tal por los partidos políticos al elegir sus candidatos para cargos públicos pues la Constitución, aunque exige de los partidos un funcionamiento democrático, no impone ni siquiera la forma como tales formaciones políticas han de designar a tales candidatos.

martes, 21 de octubre de 2014

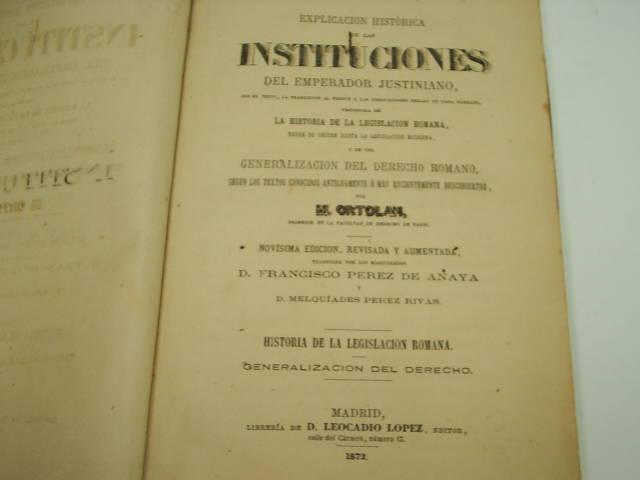

¡Están locos estos romanos!

Por Antonio Perdices

“... la gestión de negocios, la tutela y ya la curatela son como figuras variadas del contrato de mandato; y la comunidad incidental es como figura del contrato de sociedad. En fin, el pago hecho con equivocación de lo que se debe es comunmente como figura del contrato de mutuum”

“Además de la actio pro socio pueden también tener los socios unos contra otros la acción communi dividundo. Importa mucho no confundir entre si estas dos acciones, La acción pro socio tiene por objeto obtener de su consocio el cumplimiento de las obligaciones que la sociedad le impone; la acción communi dividundo tiene por objeto hacer distribuir la cosa común. La primera se refiere a todas las obligaciones personales a que los socios se hayan obligados […] la segunda se dirige, como punto esencial y principal , a obtener la adjudicación, es decir, la atribución a cada socio por sentencia del juez, de la propiedad exclusiva de la parte que le corresponde […] En resumen, la acción pro socio hace ejecutar y cumplir el contrato de sociedad; la acción communi dividundo hace que cese la comunidad, al menos en cuanto a la cosa distribuida […] En fin, por consecuencia de estas dos observaciones, establezcamos el principio de que la acción pro socio y la communi dividundo pueden existir cumulativamente sin excluir la una a la otra […]”.

lunes, 20 de octubre de 2014

Los bancos en el Código de Comercio de 1885

Banco de Santander, Santander, España. Fuente: http://blog.a-cero.com/

… se prohíbe que los Bancos puedan hacer operaciones por más de noventa días ni descontar letras, pagarés u otros valores sin la garantía de tres firmas de responsabilidad; se dispone que conserven como fondo de reserva la cuarta parte, cuanto menos, del importe de los depósitos, cuentas corrientes a metálico y billetes en circulación, sin que la suma de estas tres partidas pueda exceder en ningún caso del importe de la reserva metálica y de los valores en cartera realizables en el plazo máximo de noventa días, y se declara que la admisión de los billetes nunca será forzosa, viniendo el Banco obligado a pagar el importe del billete en el acto de su presentación y procediendo la vía ejecutiva en caso de faltar al cumplimiento de esta obligación.

viernes, 17 de octubre de 2014

Desembolsos anticipados o a cuenta de un futuro aumento de capital

@thefromthetree

El caso

INVERSIONES DOGARMATER, S.L. ejercitó una acción de reclamación contra TERUEL TERMAL DESARROLLOS S.L., (en adelante TERMAL DESARROLLOS) por incumplimiento de las obligaciones asumidas por la misma en el Pacto de Socios suscrito, entre otros, por ambas entidades. Le reclamó la devolución del importe de 140.000 euros que, en cumplimiento del pacto alcanzado, entregó en fecha 28 de septiembre de 2007 a la demandada como primer pago para la suscripción de participaciones en ampliación de capital que iba a realizar Termal Desarrollos, y que hasta la fecha no se realizó. En la demanda acumuló una acción de responsabilidad contra los administradores de TERMAL DESARROLLOS, por haber utilizado los fondos destinados a unos fines tan concretos… para (prestarlos) a la sociedad del grupo, TERUEL TERMAL S.L., préstamo que no ha recuperado, causando un perjuicio económico a la sociedad prestamista, de la que son administradores los demandados, así como por no haber procedido a la ampliación de capital acordada.

jueves, 16 de octubre de 2014

Archivo del blog

-

▼

2024

(280)

-

▼

mayo

(20)

- La conjura contra España (LXX): una oportunidad de...

- Acto en homenaje al profesor Isidro del Saz en la ...

- Citas: los alumnos de la UAB ponen los pelos de pu...

- No es deducible como gasto una indemnización por r...

- Interrupción de la prescripción de un derecho de c...

- La Conjura contra España (LXIX): cómo hacer nombra...

- Presentación en Madrid del libro 'Las Falacias de ...

- Citas: UAM, fascistas nacionalistas y socialistas,...

- Armonización europea del derecho concursal: mesas ...

- El Abogado General entiende perfectamente qué sign...

- Citas: suicidios, ejecuciones, Manresa y Puente, M...

- Las conductas (y los beneficios y costes) individu...

- 6ª edición del título de Experto en Corporate Gove...

- Citas: Milanovic, John Müller, Caño, Cayuela, Pasc...

- La acción de nulidad y la pretensión de restitució...

- Del mismo modo que había devuelto la primera tran...

- Los bancos que no tomen la iniciativa para devolve...

- Citas: internados en la España vacía, cómo coordin...

- La conjura contra España (LXVIII): Las mujeres sos...

- Citas: Greenpeace, solo si eres rico puedes permit...

-

▼

mayo

(20)

-

►

2023

(573)

- ► septiembre (62)

-

►

2022

(425)

- ► septiembre (39)

-

►

2021

(507)

- ► septiembre (22)

-

►

2020

(465)

- ► septiembre (32)

-

►

2019

(516)

- ► septiembre (33)

-

►

2018

(740)

- ► septiembre (62)

-

►

2017

(651)

- ► septiembre (49)

-

►

2016

(531)

- ► septiembre (36)

-

►

2015

(484)

- ► septiembre (14)

-

►

2014

(515)

- ► septiembre (31)

-

►

2013

(593)

- ► septiembre (53)

-

►

2012

(627)

- ► septiembre (61)

-

►

2011

(737)

- ► septiembre (56)

-

►

2010

(570)

- ► septiembre (76)

-

►

2009

(177)

- ► septiembre (16)