La tesis central de Pettis es que de la formación de montañas de deudas son responsables los que se endeudan y los que prestan el dinero. En este fantástico post, el economista cuenta la historia de las reparaciones de guerra pagadas por Francia a Alemania tras la guerra franco-prusiana. La envergadura de los pagos fue inmensa (aunque inferior a la entrada de dinero en España en los años de la burbuja) y Francia salió ganando porque hizo dos emisiones de bonos que se sobresuscribieron, pagó a Alemania y Alemania despilfarró todo ese dinero invirtiéndolo de mala manera y provocando que, años más tarde, entrara en quiebra (“huge inflows of money are almost never matched by commensurate increases in the number of profitable investment projects”).

Francia salió ganando porque el mundo se encontraba en esos años en una fase de expansión del comercio y la liquidez y pudo generar riqueza sin dificultad. Además, y sobre todo, Francia se convirtió en un país exportador y Alemania en uno importador, es decir, la entrada de cantidades fabulosas de dinero metió a Alemania en un déficit comercial brutal porque los alemanes dedicaron ese dinero a comprar productos extranjeros, de modo que Inglaterra y Francia se aprovecharon y le dieron la vuelta al balance comercial. Todo suena muy familiar ¿no? Los bancos alemanes exportaron su superávit comercial en forma de préstamos a las cajas españolas que despilfarraron todo ese dinero barato invirtiéndolo en proyectos alucinantes y rodeados de corrupción. Entre otros, dar créditos hipotecarios a quien no podía devolverlos generando una burbuja de activos, un incremento de los salarios sin aumento de la productividad y un aumento de los ingresos públicos que no podía durar.

La consecuencia es evidente: esas deudas no se pueden pagar (si la deuda no está denominada en una divisa que el Estado deudor pueda controlar devaluándola y, por tanto, devaluando las deudas) si no van acompañadas de un ciclo económico muy expansivo en el que los países endeudados pueden generar mucha riqueza. Es lo que hizo la Francia de la Tercera República que transformó el país (hizo reformas estructurales diríamos hoy). Si no, si el ciclo es contractivo, necesitas un Ceacescu que mate a su población de hambre para extraerle los recursos necesarios para atender al pago de la deuda.

Lo que añade en este artículo Pettis son los costes de la tardanza en resolver el sobreendeudamiento de un país. Los daños colaterales en forma de empozoñamiento de las relaciones; sufrimiento de la población y destrucción del tejido productivo son enormes. Por tanto, en el cálculo coste/beneficio de la posición alemana (el problema del azar o riesgo moral, es decir, que Grecia o Italia o incluso España acaben convertidos en países muy pobres en el medio plazo y, por tanto, que no puede dejarse en manos de los políticos griegos o italianos (o españoles) la garantía de que las reformas se llevarán a cabo mientras quieran seguir en el euro), los costes pueden ser más elevados de lo que se ha pensado y, por tanto, los beneficios deben serlo también si queremos apoyar la posición alemana.

Yo creo que Pettis no tiene razón. En primer lugar, el sobreendeudamiento español fue producto de un “decisor” y no de millones de decisiones individuales porque fueron las Cajas de Ahorros controladas por los políticos las que pidieron prestados cientos de miles de millones de euros en los mercados europeos y había un regulador que podía haber prohibido a las Cajas dar crédito. Es cierto que era inevitable que “some Spanish entities (would)… respond foolishly to aggressive offers of extremely cheap credit, especially once this cheap credit had set off a real estate boom” pero el hecho es que el gobierno corporativo de esas entidades era el que era. Si el Banco de España hubiera prohibido a las cajas crecer y las Cajas se hubiesen privatizado en los años noventa del pasado siglo, los ahorros excesivos de los alemanes en forma de bajos salarios (“German workers have suffered from stagnant wages and decaying infrastructure”), habrían acabado en el mercado norteamericano y no en España y en préstamos a los Estados de otros países de la zona euro.

Pero es que el caso español es muy distinto del italiano o el griego. En España, fueron los particulares los que se endeudaron y traspasaron sus deudas a los cajas primero y, finalmente, al Estado. En el caso de Italia (y en el de Grecia) me huelo que fue el Estado y no los particulares los que estaban absorbiendo esos ahorros alemanes emitiendo deuda pública a mansalva que no iba dirigida a invertir sino a pagar los gastos corrientes de un Estado que ya no podía extraer más a sus ciudadanos en forma de impuestos. España no tuvo déficit público hasta que los ingresos se desplomaron poniendo en evidencia los defectos de nuestro sistema impositivo. El gobierno español no repartió entre los españoles esos préstamos que venían de Alemania. Los gobiernos italiano y griego, sí. La evolución de la deuda pública y privada italiana y española no puede ser más significativa

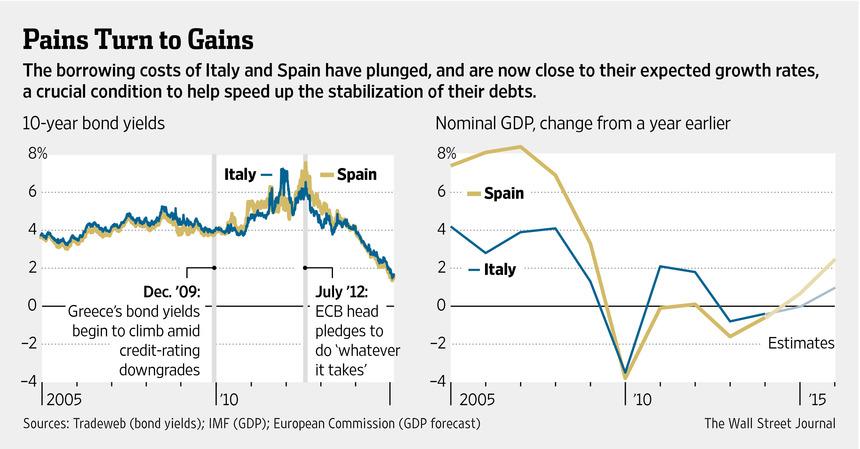

Pero, en segundo lugar y sobre todo, creo que Pettis distorsiona la posición de Alemania, del Banco Central Europeo y de Rajoy. No hay duda alguna de que se producirá un “perdón de las deudas” - jubileo – en los próximos años en Europa. Todas las indicaciones van en esa línea y la implantación del quantitative easing por parte del BCE es una fuerte señal de que eso va a ocurrir. Pero ya ha habido una muy importante: en el interim España ya no está pagando prácticamente intereses por la deuda pública e Italia y Francia, tampoco y la situación es esta desde 2013. Por tanto, el sobreendeudamiento no debería impedir el crecimiento económico porque los agentes económicos saben que habrá reestructuración, por esta vía, de la deuda española. Y basta tal convicción para que los efectos restrictivos del sobreendeudamiento sean ligeros. Alemania, el BCE y Rajoy lo saben y eso explica por qué Rajoy hace bien en vincularse lo más estrechamente que pueda a los acreedores en este proceso. El euro no es igual que el oro como estándar y, en menor medida que la peseta, pueden devaluarse las deudas reduciendo el valor del euro como está ocurriendo desde hace meses.

Pero los acreedores no pueden dar señales de debilidad (blink) antes de que Grecia e Italia – y, en menor medida, España y Francia – den, a su vez, garantías de que ponen en marcha las reformas que todos los países deudores ponen en marcha para crecer económicamente y entrar en un sendero de sostenibilidad de sus finanzas públicas (vamos, lo que hizo Francia en la III República). La deuda pública española no es un problema a largo plazo. Nos la “perdonarán” - ya nos la están perdonando - en forma de emisión de dinero y compras por parte del BCE que la amortizará a continuación. Ese es el compromiso (secreto) que Rajoy debería extraer de Alemania y el BCE. Pero es el único de los PIGS que puede negociarlo con Alemania porque Italia, a pesar de Renzi, no ha dado ni un sólo paso importante en esa dirección.

Pero el caso de Grecia – e insisto, el de Italia – es cualitativamente distinto. Syriza ha mandado dos señales contradictorias: que es necesaria una reestructuración de la deuda – una reducción significativa de su nominal y una vinculación de sus pagos al crecimiento de la economía griega – y que no son urgentes las reformas que garanticen que Grecia disponga de un Estado moderno en términos institucionales; que su “soberanía” es importante y no puede ponerse en duda.

Alemania no es Ceacescu y tiene suficiente empatía – además de intereses propios alineados – como para aceptar ese jubileo sin dificultad. Pero el problema es que los de Syriza no quieren renunciar a su soberanía. Como Rajoy tampoco quiso renunciar a la soberanía española. Y, cuando un país carece del sistema institucional que le permita impedir el robo y el despilfarro por sus políticos de enormes cantidades de dinero, como es el caso de Grecia, de Italia en menor medida y de España en todavía menor medida, proceder al jubileo es pan para hoy y hambre para mañana. Por tanto, o Grecia renuncia a su soberanía o renuncia al euro. No es, como caricaturiza Pettis que la discusión se plantee en términos no económicos, de “denuncias de virtudes morales o de inmoralidad” de los comportamientos de los griegos o españoles. Es un problema político-institucional. De creación de un Estado fuerte en los términos de Fukuyama: una burocracia meritocrática e imparcial; un sistema de recaudación de impuestos mínimamente eficiente; un régimen regulatorio que no aplaste a la iniciativa individual; un elevado nivel de “capital social” en términos de confianza entre los paisanos. Si Alemania accede a respetar la soberanía griega y, a la vez, reducir la deuda en los términos propuestos por Syriza, podemos olvidarnos de que Italia se reforme.

Un problema de Europa es que, como explica Pettis, el sobreendeudamiento ha coincidido con la crisis económica, de manera que salir de la situación de sobreendeudamiento es mucho más difícil. Pero otro es que Europa comparte una moneda entre Estados que siguen siendo soberanos. Y, francamente, la soberanía griega, italiana o española no valen un céntimo. Si hay que sacrificarla en aras del bienestar de griegos, italianos y españoles, adelante con los faroles.

Tampoco tiene razón Pettis en su predicción del resurgimiento de los partidos extremistas, en lo que a España se refiere. Podemos no ha llegado todavía al gobierno y mi predicción es que no lo hará. Los españoles siempre hemos sido sensatos al elegir quién gobierna (con la excepción de 2008, probablemente, y por poco). Los griegos y los italianos no lo han sido nunca. Alemania puede fiarse del uso de la soberanía que hacemos los españoles y no puede hacerlo del uso que hacen los italianos o los griegos.

La solución de Pettis es general, válida para todos y cada uno de los países sobreendeudados. Pero, en Europa, una solución general no es la mejor. El sobreendeudamiento griego necesita una solución distinta del italiano y el italiano del español. España no necesita una reestructuración formal de su deuda. Por eso sigo confiando en Schäuble aunque me dé miedo dejarlo solo.

4 comentarios:

No has interpretado bien el artículo de Pettis. Para Pettis, el déficit o superavit por cuenta corriente no es más que el reverso de los movimientos de capital. Alemania ha seguido en los últimos años políticas para contener la demanda que han generado enormes ahorros nacionales (ojo, ahorros nacionales, no ahorro de las familias alemanas) que no fueron invertidos en Alemania por lo que necesariamente se convirtieron en flujos de capital hacia el extranjero. El dinero alemán fue hacia muchos paises (EEUU, Irlanda, Islandia, España etc.). España fué unos de los países que absorbió más dinero básicamente porque, a consecuencia de la entrada en el euro, los tipos de interés reales resultaban relativamente bajos en comparación con otras economías. Era uno de los países con mayores incentivos para que se generara deuda. Bancos y Cajas españolas podían generar toda la deuda que quisieran que no faltaban euros (alemanes en su mayoría) para comprarla. De hecho, bancos alemanes como Deutsche Bank, tuvieron un papel protagonista en la creación de las entidades que se encargaron de titulizar y vender la deuda que generaban las cajas de ahorros españolas. Como Europea de Titulización. Es decir, los bancos alemanes se encargaron de facilitar la creación de las herramientas que facilitarían el flujo masivo de capitales hacia España. Lógico, ellos tenían el "problema" de que no sabían que hacer con tantos ahorros que no querían ni podían invertir en Alemania. Lo que añade Pettis es que, 1) la entrada en el euro impidió que se pudiera poner cortapisas al flujo de capitales hacia España y 2) el flujo era de tal magnitud que en España no había suficientes oportunidades reales de inversión para absorberlo por lo que era inevitable que la mayor parte acabara malgastándose (burbuja inmobiliaria, infraestructuras insensatas, corrupción...).

No sé Ignacio pero de tu comment no deduzco de qué manera "no he interpretado bien" a Pettis. Decimos exactamente lo mismo. Yo sostengo que las Cajas no habrían tomado a préstamo los cientos de miles de millones de euros que pidieron si el Banco de España hubiera limitado su expansión geográfica, lo que no se pudo hacer por razones políticas. Si España hubiera emitido deuda pública en esos años a mansalva, como hizo Italia o Grecia, esos fondos habrían ido a deuda pública.

Perdona Jesús, te respondo. Uno de los puntos importantes de Pettis es que da igual quien pidió prestado el dinero o quien lo gestionó: cuando hay semejante flujo no hay forma de aplicarlo correctamente y eso es común para España, Grecia o Alemania con la reparación de Francia. En cierto modo, recibir un flujo de dinero muy grande es una especie de maldición que te va a generar problemas. Independientemente de si los que pidieron más dinero fueron las cajas. Esto sólo es un "accidente". Creo que, como mucho, el Banco de España podría haber hecho sonar las alarmas, cosa que evitó a toda costa y que efectivamente fue un error. Pero ese error estaba en la onda general del momento según la cual los déficit por cuenta corriente no tenían importancia y no era responsabilidad ni función de las autoridades monetarias poner coto a esa clase de excesos. Con que bancos y cajas cumplieran los blandos requisitos de Basilea II era suficiente. No había motivación política ninguna para que nadie pusiera coto a tales excesos de crédito y este es parte del problema que generan los flujos excesivos de capital. Es más, lo lógico y esperable era que la corrupción aumentara y se estableciera firmemente poniendo trabas a la sensatez exigible a los gobernantes y mandamases de cajas, bancos etc. Dudo mucho que la privatización de las cajas hubiera impedido incluso dificultado algo la burbuja en la que participaron todas las entidades bancarias. Las entidades privatizadas resultantes hubieran heredado la estructura de clientes de las cajas y los incentivos para prestar dinero para la construcción y adquisición de viviendas. Recuerda que las grandes constructoras acabaron financiándose con enormes créditos sindicados en los que participaban todas las grandes entidades. Tampoco creo que impedir la expansión geográfica hubiera hecho mucho. Las cajas de ámbito local hincharon sus carteras de préstamos tanto o más que las de ámbito nacional.

Respecto al supuesto perdón de la deuda que dices se producirá en los próximos años es otro de los problemas que menciona Pettis. Cuanto más se tarda en renegociar la deuda más difícil es y se generan problemas que se enquistan en la sociedad (como elevadas y persistentes tasas de desempleo, por ejemplo). Más aún, Pettis menciona que el contexto económico en el que se produce el "jubileo" es muy importante (recuerda que a Francia le resultó fácil encontrar compradores para sus emisiones) y dice que cuanto más se espere más difícil será repartir las pérdidas del jubileo. Grecia, Italia o España irán perdiendo credibilidad a medida que el estancamiento se consolida y los capitales que ahora mismo están como locos esperando cualquier oportunidad pueden desaparecer de la noche a la mañana. Hasta ahora solo ha habido cazadores de chollos inmobiliarios extranjeros pero ese dinero no aporta mayor capacidad productiva y apenas enjuaga una pequeña parte de la deuda que sigue creciendo.

Insisto, que Pettis sostenga q los flujos tienen que equilibrarse no significa q se hubiera podido reducir la demanda en el caso de España. El endeudamiento español se disparó entre 2001 y 2008 y pasó de 300 mil millones a 900 mil millones, y de eso, la mitad lo dieron las Cajas. Illueca ha explicado bien cómo las cajas se quedaron con los peores clientes y créditos x su expansión geográfica. https://ideas.repec.org/p/anc/wmofir/17.html

Que es lo que yo digo. Si las cajas se hubieran privatizado en los noventa, no hubieran tenido los mismos incentivos, porque tendrían dueños que habrían controlado a los managers. Ningún banco privado tuvo que ser rescatado.

En cuanto al perdón de las deudas, lo q sostengo es que YA SE ESTÁ PRODUCIENDO. Los Estados no pueden devaluar las deudas devaluando la moneda. Pero Europa sí puede hacerlo porque el euro no es un gold standard. Por tanto, imprimiendo cientos de miles de millones de euros, el BCE reduce el valor de los créditos. Además, una vez que el BCE empiece a comprar deuda pública de los países y la mantenga hasta su amortización, automáticamente se produce una reducción correspondiente en el volumen de deuda pública. Este es un jubileo que no puede tener lugar si los países están sometidos al patrón oro. Mi punto es que, en contra de lo que afirma Pettis, sin patrón oro y con países en una situación muy diferente, una reestructuración formal de la deuda no es necesaria ni conveniente en el caso de España ni, probablemente, de Italia. Puede serlo en Grecia - ya ha habido 2 - pero ni siquiera ésta será útil si no se hacen reformas muy profundas que devuelvan la competitividad a Grecia. España tuvo un problema de endeudamiento privado. Grecia, privado y público. Italia, público. http://www.voxeu.org/article/quantitative-easing-eurozone-its-possible-without-fiscal-transfers

Publicar un comentario