En el trabajo que resumimos y comentamos a continuación, los autores nos narran el caso Volkswagen. Como es sabido, se trata de una sociedad cotizada controlada por las familias Piëch y Porsche junto con el Estado federado alemán de Niedersachsen y la familia real de Qatar (las dos familias controlan la mayoría de los derechos de voto). Parecería, a primera vista, que un escándalo semejante de infracción de normas centrales en la conducta de una compañía de automóviles debería surgir, con mayor probabilidad en una compañía de capital disperso que en una compañía con unos pocos accionistas. En efecto, es un lugar común en la literatura sobre gobierno corporativo afirmar que el control sobre los administradores ejecutivos es mucho más intenso en las segundas porque los accionistas tienen mucho que perder y, en consecuencia, tienen intensos incentivos para vigilar estrechamente lo que hacen los ejecutivos. Pero, como veremos, y como hemos explicado en otras entradas, es más probable que la cultura corporativa de cumplimiento de las reglas esté más desarrollada en sociedades de capital disperso que en sociedades de capital concentrado. Estas segundas tienden a desarrollar la cultura de la “familia” y, ya se sabe, en las familias, lo primero es la familia, hay nepotismo, relaciones estrechas y, por tanto, “peligrosas” con los reguladores y los políticos y el cumplimiento de las reglas morales y jurídicas es, por decirlo suavemente, más flexible. Aunque el lema de los accionistas de control de Volkswagen era hacer de ésta la mejor y más grande compañía de automóviles del mundo, ese entusiasmo por los objetivos, compartido sin duda por todos los directivos de la compañía, puede lograrse recta via, o cogiendo atajos. No cabe duda de que, en el caso de Volkswagen, algunos de sus directivos encontraron un atajo. Y tampoco cabe duda de que supieron adaptarse “perfectamente” a las desastrosas políticas de la Unión Europea en relación con la reducción de las emisiones de CO2.

Los autores explican el sistema de gobierno corporativo de las grandes empresas vigente en Alemania. Como es también sabido, los trabajadores, en empresas grandes, eligen representantes que forman parte del “Consejo de Vigilancia”, esto es, el órgano de supervisión de los administradores ejecutivos (“Vorstand” o Consejo de Administración propiamente dicho). En la mayoría de los países, el órgano de administración es unitario, el Consejo es el órgano de supervisión de los administradores ejecutivos pero éstos forman parte del propio Consejo de Administración (arts. 529 bis y siguientes LSC). El Consejo de Vigilancia de Volkswagen tiene 20 miembros, 10 de los cuales han sido designados por los trabajadores.

Los autores sostienen que la participación de los trabajadores en el órgano de supervisión de los ejecutivos puede ser contraproducente a efectos del control de los administradores ejecutivos y de los directivos. Su intuición es plausible: al fin y al cabo, los directivos e ingenieros de Volkswagen que pusieron en marcha el sistema informático para “engañar” a las máquinas que ejecutaban el control de emisiones de los motores diesel son “colegas” de los representantes de los trabajadores que se sientan en el Consejo de Vigilancia y, ya se sabe, cuando se trata de disculpar los errores de un colega – como cuando se trata de los errores de un miembro de nuestra familia – tendemos a ser indulgentes.

Si me das lo mío…

Esta indulgencia es letal cuando se trata del cumplimiento normativo porque, normalmente, son los empleados de cierto nivel los que realizan las conductas reprochables jurídica o moralmente. A diferencia de lo que sucede con los cárteles, donde la participación directa de los administradores es casi siempre la regla, las infracciones normativas tales como casos de corrupción de funcionarios, blanqueo, infracción de derechos de terceros (patentes, actos de competencia desleal) suelen cometerse en los niveles segundo o tercero de la organización. Es decir, los cometen los “colegas” de los que, teóricamente, deben supervisarlos si los trabajadores participan en el Consejo de Vigilancia.

Y, lo que es peor, si los supervisados lo saben, se genera un círculo vicioso en el que los supervisados proporcionan menos información de la que debieran a los supervisores que “aceptan” relajar el nivel de supervisión y control. Un equilibrio de baja calidad. No es raro – nos dicen los autores – que el Consejo de Vigilancia tenga 20 miembros. No era raro que las Cajas de Ahorro tuvieran enormes consejos de administración (y que los representantes de los trabajadores en los consejos de las cajas se unieran a la fiesta de gestión disparatada y pillaje que las llevaron a la ruina) a pesar de que todos los Códigos de Buen Gobierno (Principio 10) aconsejan que el número de consejeros sea reducido y que no supere los 15 miembros. Un consejo multitudinario no es operativo y no producirá, normalmente, una supervisión intensa sobre la gestión de la compañía: “sin un consejo de vigilancia fuerte, nadie estaba vigilando lo que ocurría en la empresa”.

Los autores nos indican también que las familias Porsche y Piëch utilizan pirámides y emisión de acciones sin voto para consolidar su control sobre Volkswagen, pero no creemos que esto sea relevante. Aún sin esos mecanismos de refuerzo del control, el interés económico de las familias respecto de la empresa es muy relevante (31,5 %).

Los costes de agencia en las sociedades de capital concentrado son bien conocidos y han sido explicados a menudo, entre nosotros, en particular por María Gutiérrez y Maribel Sáez. Lo que los autores nos explican es que quizá, el causante del escándalo o, mejor, lo que provocó que el gobierno corporativo de Volkswagen no fuera capaz de detectar e impedir la manipulación de los motores diesel fueron los “beneficios particulares del control” del Sr. Piëch, pero no beneficios económicos, sino del tipo que se conocen en la literatura como “amenidades del control”. En otra entrada hemos puesto el ejemplo de la familia que es dueña de un periódico de provincias y para la que es, casi tan importante como ganar dinero, la consideración social que reciben en su ciudad natal. Recuérdese que Adam Smith sostenía que todo lo que hacemos lo hacemos para ganar el respeto de nuestros semejantes. Y Piëch – nos dicen los autores – es un tipo muy ambicioso, como se demostró en la tremenda batalla por el control de la empresa que se saldó finalmente con su derrota a manos de Winterkorn, el presidente del Consejo de Vigilancia que ha dimitido como consecuencia del escándalo. Winterkorn obtuvo el apoyo del gobierno de Baja Sajonia y de algunos miembros de la familia Porsche, suficientes para derrotar a Piëch.

Las “amenidades del control”

se controlan – valga la redundancia – ferreamente en las sociedades de capital disperso a través del llamado mercado de control societario. Si la política empresarial no maximiza los beneficios, vendrá un raider que estará dispuesto a pagar más por la compañía que el valor de su cotización en bolsa porque supone que, echando a los actuales administradores y abandonando las políticas ineficientes (por ejemplo, la <<construcción de imperios>> que es una tentación muy frecuente entre estos “capitanes de empresa” como Piëch). Del mismo modo, en sociedades de capital concentrado en las que haya media docena de accionistas significativos, éstos no permitirán al “capitán” que les embarque, por ejemplo, en una expansión a base de compras o de extensión geográfica de la actividad de la empresa si tal expansión se hace a costa de la rentabilidad de su inversión. Parece que Piëch no tenía quien le vigilara ni, por supuesto, tenía temor alguno a que una OPA hostil pudiera privarle del control. Sin embargo, y como hemos visto, la coalición entre los trabajadores, el Estado de Baja Sajonia y algunos miembros de la familia Porsche consiguió lo que el mercado de control societario no podía: echar a Piëch. Como veremos, nos dicen los autores, estos dos mecanismos de control de los administradores inducen a éstos a comportarse de forma muy diferente. Las OPAs hostiles inducen a los administradores a maximizar la cotización. El control por los trabajadores y el Estado inducen a los administradores a maximizar el tamaño y el empleo.

Según los autores, pues, la obsesión de Piëch por el poder y el tamaño, en un entorno de gobierno corporativo en que nadie osaba discutir sus decisiones, generó el caldo de cultivo para el incumplimiento normativo. Recuérdese que la manipulación de los motores permitió a Volkswagen convertirse en el primer vendedor de coches diesel en los Estados Unidos. Ese crecimiento no hubiera sido posible sin infringir descaradamente las estrictas normas sobre emisiones de NO2 establecidas por las autoridades norteamericanas.

Añaden que tampoco el Estado de Niedersachsen estaba en buena posición, como accionista, para vigilar adecuadamente lo que hacía el “hombre fuerte” de la compañía. A los políticos de la baja Sajonia les preocupa que se mantenga el empleo y la sede de la compañía en su territorio. Los beneficios son secundarios. La Ley Volkswagen reforzaba estos intereses en la gestión de la compañía porque daba al Estado un derecho de veto, una suerte de “golden share” en opinión de las autoridades europeas de competencia. La razón se encuentra en que, mientras la empresa mantenga el empleo, los ejecutivos pueden contar con que el Estado será un accionista “amable” que no pondrá demasiadas objeciones ni hará demasiadas preguntas a los ejecutivos. Exactamente los mismos incentivos que los representantes de los trabajadores.

“Esta mezcla extraordinaria de incentivos parece suficiente para provocar y reforzar una cultura de tolerancia frente a las conductas irregulares y a la falsificación de los volúmenes de emisiones para satisfacer así, las expectativas del Estado de creación de empleo y el objetivo de Piëch de convertir a Volkswagen en una empresa dominante en el mercado”.

Dicen los autores que las autoridades alemanas han protegido a la empresa frente a otros países europeos y la Comisión Europea en relación con la reducción de emisiones. Si el empleo peligra porque se obliga a los fabricantes a reducir las emisiones, los políticos se pondrán del lado de los fabricantes y si no tienen poder para hacerlo directamente es probable que hagan la vista gorda cuando el fabricante hace trampas para conseguir los objetivos correspondientes. Winterkorn, que dependía del apoyo de los trabajadores y del gobierno regional, – nos dicen los autores – no podía poner fin a esas prácticas irregulares sin poner en peligro su propio puesto, prácticas irregulares que habían comenzado bajo el mandato de Piëch, que Winterkorn tenía que conocer pero que Winterkorn no podía terminar sin un enorme riesgo reputacional.

De manera que, concluyen los autores, el gobierno corporativo es también una variable que explica el comportamiento de las empresas. Si las empresas de capital disperso sufren del riesgo de cortoplacismo dada la ligazón entre los salarios de los ejecutivos y la cotización bursátil, las empresas gobernadas por coaliciones formadas por el sector público y los trabajadores sufren el riesgo de prácticas incorrectas.

La conclusión

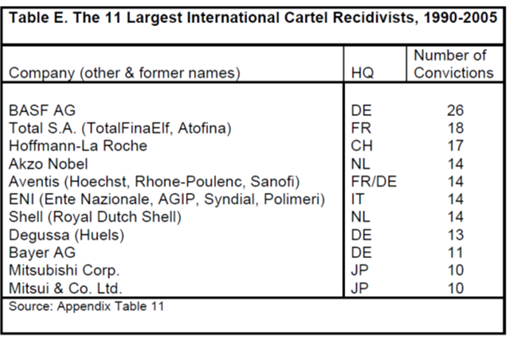

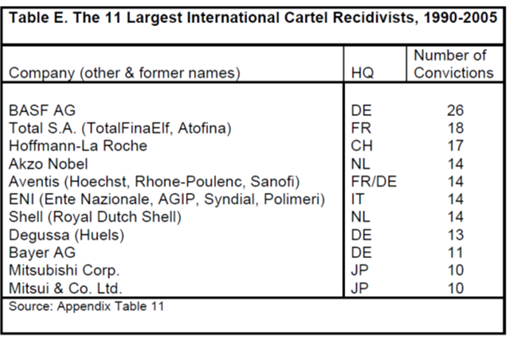

de los autores resulta plausible. Hay dos tipos de datos que apuntan en esa dirección. Por un lado, lo que hemos dicho más arriba acerca de la mayor propensión de las empresas familiares y las controladas por uno o unos pocos accionistas para incurrir en incumplimientos normativos y prácticas corruptas. Por otro, el hecho de que muchas de las grandes empresas alemanas se hayan visto inmersas en escándalos semejantes al de Volkswagen. Baste recordar el caso Siemens o el caso Daimler-Benz o el hecho de que eran las principales encausadas en los cárteles internacionales. Es probable que las cosas hayan mejorado mucho en los últimos años. Alemania está cumpliendo con la Convención de la OCDE sobre corrupción internacional y en el ámbito de los cárteles, las empresas alemanas han sido sustituidas como “sospechosas habituales” por empresas japonesas y coreanas, que comparten modelo de gobierno corporativo con Alemania.