Este cuadro refleja la cotización de la VOC (la compañía holandesa) y la EIC (la inglesa), las dos grandes compañías de indias y primeras sociedades anónimas de la historia durante el siglo XVIII. Para determinar la capitalización de ambas basta con multiplicar por el capital nominal, que permaneció inmutado durante todo el siglo XVIII prácticamente en unos 6 millones y medio de florines para la VOC y poco más de 3 millones de libras para la EIC. La rentabilidad de la VOC se calcula a lo largo de sus dos siglos de actividad entre un 18 y un 36% anual sobre el capital.

Los historiadores han discutido si la bolsa – de Amsterdam especialmente, mucho más profunda y antigua que la de Londres en esa época – era un mercado “informativamente eficiente” en el sentido que lo son los mercados bursátiles actuales, esto es, si el precio de cotización reflejaba toda la información pública disponible sobre los beneficios esperados de las compañías cotizadas. Si lo eran, tendrían que serlo en particular con estas dos compañías porque fueron las mayores de su época lo que unido a su longevidad y su carácter cuasi-público hace que sus acciones fueran suscritas por miles de inversores y circularan frecuentemente sirviendo, además, como garantía del pago de otras obligaciones.

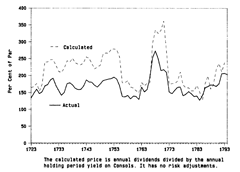

Pues bien, parece que algunos consideraban que, aunque la bolsa de la época podía ser eficiente respecto de otros valores, respecto de la EIC, la cotización no reflejaba el valor, esto es, no indicaba los beneficios que estaba obteniendo la compañía. Y la razón, decían estos autores, era que la inversión en acciones de la EIC era muy especulativa y muy influida por la política india y por los que se apropiaban de buena parte de las mercancías y beneficios de la EIC (interlopers). Pero el autor nos dice que probablemente la cotización era eficiente. Y que, “los historiadores de ambas compañías se han quedado impresionados por las extraordinarias dificultades a las que se enfrentaría el que quisiera calcular los verdaderos beneficios de la EIC o de la VOC dado que tendrían que tener en cuenta el problema de las mercancías en tránsito y de medir el capital circulante empleado en el mundo del comercio asiáticos. Si los contemporáneos que compraban y vendían acciones de estas compañías – eran conscientes de estos problemas de valoración – y lo eran, porque esos eran <<los>> problema fundamentales del comercio a larga distancia en la época de las navegaciones – estarían mejor servidos si se limitasen a capitalizar los dividendos efectivamente pagados y a tener en cuenta las ganancias de capital de largo plazo”. El autor usa el método de valoración CAPM y lo aplica a las acciones de la EIC. Y este es el gráfico que “le sale” Para la EIC y para la VOC

Como se ve hay una amplia correspondencia entre la cotización real y la que resultaría de aplicar el CAPM lo que indica que las bolsas de la época eran eficientes. Es más el autor encuentra explicaciones para las discrepancias entre ambas en las incertidumbres sobre acontecimientos que afectaban de modo importante a las compañías. Por ejemplo, dice que “como ocurre con el Bank of England y con la EIC, las desviaciones del valor de las acciones calculado según CAPM respecto de los precios de cotización de las acciones de la VOC parecen explicarse perfectamente por los cambios en las costricciones financieras que impuso a la compañía el gobierno holandés” a lo largo del siglo XVIII, exigiéndole, por ejemplo, que pagara un dividendo anual al Estado a cambio de alargar el título concesional sobre el comercio con Asia.

Añade el autor una observación que parece muy interesante: cuando la cotización de ambas compañías evoluciona de forma semejante, podemos estar más o menos seguros de que se estaba produciendo algún acontecimiento o modificándose el entorno del comercio europeo con Asia en general. Y cuando evolucionan de forma inversa (suben las acciones de la EIC y bajan las de la VOC) podemos deducir que están cambiando las posiciones competitivas de una y otra o que los cambios en las circunstancias (favorables o desfavorables) están afectando sólo a una de ellas. El análisis que realiza del tipo de cambio entre la libra y el florín y cómo afectaba a la cotización de estas compañías es también interesante porque, como se ha dicho, las acciones de la EIC cotizaban en Ámsterdam.

Larry Neal, The Dutch and English East India companies compared:evidence from the stock andforeign exchange markets

No hay comentarios:

Publicar un comentario