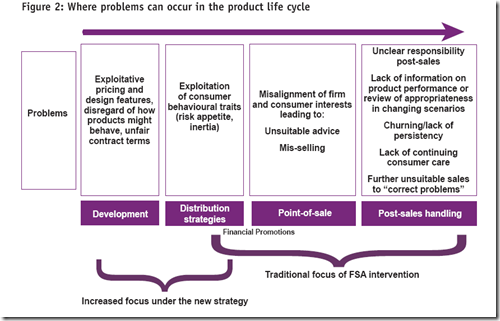

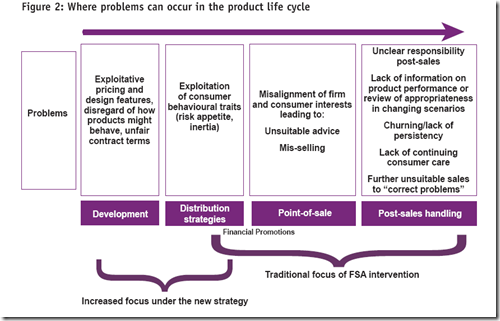

Este cuadro está sacado del

Discussion Paper 11/1 de la Financial Services Authority Británica (FSA) y se titula Product Intervention.

Todos los productos financieros son, en realidad, “contratos” (el consumidor adquiere un haz de derechos y deberes) mientras que los productos de consumo tienen por objeto bienes (ya sé que, en último extremo, el consumidor adquiere un “property right” sobre el producto). Por lo tanto, el régimen normal del control que es ex post en el caso de los productos de consumo (por ejemplo, porque un Juez declare nulas por abusivas determinadas cláusulas contractuales o porque el fabricante deba indemnizar los daños sufridos por el consumidor del producto) no cuadra bien cuando se aplica a la contratación de productos financieros.

Respecto de éstos últimos, puede ser más eficiente un control ex ante sobre la “puesta en circulación” del producto. Tal revisión previa puede ser preferible, también, para las empresas en cuanto les proporciona seguridad jurídica y les evita responsabilidad si se limitan a imitar lo que han hecho otras.

Lo interesante es que, para los productos financieros, el “approach” más correcto pasa por considerarlos como “productos peligrosos” y exigir algún tipo de revisión previa a su puesta en circulación. Esta revisión es fácil porque lo que la autoridad de supervisión debería medir no es la eficacia del producto o sus efectos secundarios (medicinas) o las consecuencias negativas del carácter adictivo (juego, tabaco) o las consecuencias sociales perniciosas (externalidades: alcohol, conducción de vehículos) sino sólo su complejidad. Es más, a diferencia de lo que sucede con productos financieros que se venden al público en los mercados de capitales, en la contratación financiera al por menor no hay gatekeepers.

Echo de menos, en el cuadro, una referencia a que los productos pueden estar diseñados de forma que no satisfagan ninguna necesidad del consumidor – inversor/prestatario y que sean una mera apuesta. Se debería prohibir a los bancos poner en circulación productos de inversión con consumidores que sean meras apuestas (recuérdese la

diferencia entre un seguro y una apuesta)

Alguna frase entresacada

“in many cases consumers have reacted unexpectedly to information disclosures, ignored them or not valued them”

recuerden,

los consumidores no quieren información, quieren buenos consejos.

“It is also costly for firms and for the regulator to deal with problems

and sort out redress after detriment has happened”

hay un fallo de mercado, pero

no lo hay en productos de consumo ordinario, por tanto, no es una excusa para generalizar la intervención de modo que

it is inherently more difficult for competition in retail financial services

to be as effective as it is in other consumer sectors

y es que

to some degree, financial products are all complex

si, además,

If the product is purchased rarely or as a one-off, then even dissatisfied consumers are not often in a position to exert competitive pressure on providers to offer good quality and good value products by exercising choice.