La Ley del Contrato de Agencia 12/1992, establece en su artículo 4 «Salvo disposición en contrato de la presente ley, la prescripción de las acciones derivadas del contrato de agencia se regirá por las reglas establecidas en el Código de Comercio», lo que supone que el régimen e prescripción de las acciones derivadas del contrato de agencia, con la excepción de las previstas en el artículo 31 (la acción para reclamar la indemnización por clientela y la acción de indemnización de daños y perjuicios, que prescribirán al año desde la extinción del contrato), se contiene, en las reglas del Código de Comercio y, en aplicación del artículo 943 del mismo, en las del Código Civil , tal y como lo considera también el recurrente. Pero a la hora de determinar cuál es el precepto aplicable en el contrato de agencia, de los que en el Código Civil regulan la prescripción, la sentencia dictada por esta Sala el 25 de febrero de 2009 , ya declaró «Ciertamente, como apunta la resolución recurrida, caracteriza al agente, frente al mero comisionista, según se concreta en la Exposición de Motivos de la Ley 12/1992, de 27 de mayo, sobre Contrato de Agencia , "la colaboración estable y duradera (...) merced a la cual promueve o promueve y concluye éste en nombre y por cuenta del principal contratos de la más variada naturaleza". Ahora bien, tal nota característica no puede servir de fundamento para rechazar la aplicación del plazo prescriptivo especial de tres años a tales profesionales regulados por la Ley 12/1992. Así ha de entenderse en virtud de lo sentado en Sentencia de 22 de enero de 2007 , que, siguiendo la misma línea argumental que la anterior de 18 de abril de 1967, la que ahora invoca el recurrente, ha confirmado la inclusión en la expresión genérica del artículo 1967.1º ("agente ") a todos los que tienen por oficio gestionar negocios ajenos, con independencia por tanto, ha de entenderse, de si se desempeña tal función con carácter esporádico o de forma estable, justificando tal interpretación del precepto controvertido en virtud del precedente representado por el artículo 1972.3º del Proyecto de Código Civil de 1851 , que se refería a "la obligación de pagar: a los agentes de negocios, sus salarios". De la doctrina anterior se deriva que dicha inclusión lo es con independencia de si se desempeña tal función con carácter esporádico o de forma estable» . En definitiva, tal y como ya señaló la sentencia dictada y las posteriores dictadas por esta Sala el 7 de octubre de 2010 y el 15 de octubre de 2009 , las acciones de reclamación de las retribuciones debidas al agente, como efecto del contrato de agencia, prescriben en el plazo de tres años que establece el artículo 1.967 del Código Civil, por ser aplicable su regla 1ª , por lo que el recurso de casación debe ser desestimado.

“Reading and thinking. The beauty of doing it, is that if you’re good at it, you don’t have to do much else" Charlie Munger. "La cantidad de energía necesaria para refutar una gilipollez es un orden de magnitud mayor que para producirla" Paul Kedrosky «Nulla dies sine linea» Antonio Guarino. "Reading won't be obsolete till writing is, and writing won't be obsolete till thinking is" Paul Graham.

viernes, 22 de julio de 2011

Prescripción de las acciones derivadas de un contrato de agencia (distintas de la compensación por clientela)

La Sentencia del Tribunal Supremo de 29 de junio de 2011 interpreta el art. 4 LCA como sigue

El Supremo parece utilizar el concepto de cláusula sorprendente para distinguir limitaciones/delimitación del riesgo

En el caso de la Sentencia del Tribunal Supremo de 11 de julio de 2011

“En la póliza del seguro de responsabilidad civil aparecía mencionado el propietario del vehículo, don Ezequiel , como tomador y asegurado, tratándose de una póliza específica (denominada MASTER) para conductores mayores de 27 años, que cubría los riesgos del tomador, único conductor del vehículo asegurado. Asimismo, dentro de las condiciones generales, en el artículo 6-2 , denominado "riesgos excluidos en todo caso", señala que "quedan excluidas" las consecuencias derivadas "con ocasión de ser conducido el vehículo por una persona... que carezca del correspondiente permiso o licencia..."

El coche lo conducía alguien sin permiso de conducir y la aseguradora indemnizó a la víctima del accidente que reclamó sobre la base del art. 76 LCS. La aseguradora repite contra el tomador/asegurado (¡250.000 euros!). El tomador/asegurado se defiende tratando de que los tribunales consideren que la cláusula es una limitativa de los derechos del asegurado. Y el Tribunal Supremo dice que no,

“La solución parte de considerar que al contrato se llega desde el conocimiento que el asegurado tiene del riesgo cubierto y de la prima, según la delimitación causal del riesgo y la suma asegurada con el que se da satisfacción al interés objetivo perseguido en el contrato, y es evidente que, discutiéndose si la limitación de cobertura en razón a un riesgo excluido podía ser esperada por el asegurado, aunque no figurase en el condicionado particular, ambas sentencias declaran probado que, al margen del carácter o no lesivo de la cláusula en cuestión, el demandado tenía clara conciencia del contrato por el suscrito y de lo que incluía y excluía, por haber dado el mismo las indicaciones pertinentes para la elección del modelo de la póliza, siendo incluso el propio asegurado quien defiende con su firma la existencia y validez de la póliza y admite que junto al ejemplar de las condiciones particulares se le entregaron las generales en las que se concreta la limitación de cobertura convenientemente resaltada, sin riesgo alguno de confusión, cumplimentando de esa forma las exigencias del artículo 3 de la LCS”.

jueves, 21 de julio de 2011

Las ventajas de ser profesor

Un lúcido artículo en The New Yorker (6 de junio de 2011) de L. Menand titulado “Live and Learn” además de escrito en el estilo – de moda - “of mordant self deprecation… gratuitously snarky about his colleagues (though not about his students)” contiene algunas reflexiones y datos interesantes sobre el sentido de la enseñanza superior (seleccionar a los más valiosos o incrementar el capital humano) en los EE.UU. Por ejemplo, que los que menos aprenden de su paso por la Universidad son los que estudian empresariales y que los que más aprenden son los que escriben papers durante el curso y se ven obligados a leer, al menos 40 páginas semanales en preparación de las clases. Esto es intuitivo. Los que no conozcan el sistema universitario norteamericano, aprenden que la Universidad se encarga allí también de la formación profesional (vocational training). No sabía yo, por ejemplo, que en la Universidad de Nevada se puede estudiar un grado en “Culinary Arts Management with a major in Beverage Management”, o sea, para ser sumiller, barman, cocinero o maitre en un restaurante. En ese grado, no obstante, los alumnos tienen que cursar matemáticas, filosofía, literatura, lengua etc. Otros datos causan espanto como que la mitad de los estudiantes no acabe las carreras o que solo 1/3 de los docentes universitarios norteamericanos haga “carrera académica”.

Cuando en la vida profesional uno tiene que relacionarse – parece inevitable – con mucha gente más joven – ser profesor proporciona un beneficio impagable. En cualquier reunión en la que haya seniors y juniors, los jóvenes más brillantes tienden a pensar que los mayores, en general, son gilipollas pero conceden el beneficio de la duda – solo el beneficio de la duda – al que, además de ser mayor, es profesor porque piensan que, quizá, ese mayor/profesor sea tan bueno como el mejor profesor que tuvieron en la facultad (en la cual tuvieron muchos profesores malos) y, con un poco de suerte, esos años de facultad fueron los mejores de su vida (hasta esa reunión). Con sólo un poco de suerte, pues, el profesor es una de las mejores experiencias (tras el sexo y la familia y algún viaje) que tuvieron en los mejores años de su vida hasta ese momento. O sea, los profesores estamos sobrevalorados por la misma razón que los países turísticos.

miércoles, 20 de julio de 2011

Pagar las deudas no es un deber moral, es parte de un negocio de acreedor y deudor

Léanse este gran artículo de Michael Pettis. Un extracto

… The strength of the German economy in recent years has largely to do with its export success. But for Germany to run a large current account surplus – the consequence I would argue of domestic policies aimed at suppressing consumption and subsidizing production – Spain and the other peripheral countries of Europe had to run large current account deficits. If they didn’t, the euro would have undoubtedly surged, and with it Germany’s export performance would have collapsed. Very low interest rates in the euro area (set largely by Germany) ensured that the peripheral countries would, indeed, run large trade deficits.

The funding by German banks of peripheral European borrowing, in other words, was a necessary part of deal, arrived at willingly or unwillingly, leading both to Germany’s export success and to the debt problems of the deficit countries. If the latter behaved foolishly, they could not have done so without equally foolish behavior by Germany, and now both sets of countries – surplus countries and deficit countries – should have do deal jointly with the debt problem.

In that case it is strange for Germans to insist that the peripheral countries have any kind of moral obligation to prevent erosion in the value of that loan portfolio. It is like saying that they have a moral obligation to accept higher unemployment in order that Germany can reduce its own unemployment. Whether or not these countries default of devalue should be wholly a function of their national interest, and not a function of external obligation…This is why I find the moaning and gnashing of teeth over the possible erosion of the value of claims accumulated by surplus countries surreal. There is only one possible way to avoid that erosion of value, and that requires that the surplus countries work with the deficit countries to reverse the trade imbalances. If the surplus countries refuse to take the necessary steps, an erosion in the value of those claims is the automatic and necessary consequence. In practice that means that either the claims must be devalued or they will lead to default.

El calor cabrea: hay que disolver la Comisión Europea

Corren tiempos de ahorro y austeridad. Empecemos por suprimir el Parlamento Europeo. La Unión se pasó muchos años sin un Parlamento que mereciera tal nombre y puede pasarse otros muchos sin él y cuesta un pastón. Nos lo podíamos permitir cuando éramos ricos. Como ahora somos pobres (especialmente los griegos y los irlandeses y los portugueses pero ahora también nosotros y los italianos), no podemos permitirnos instituciones tan lujosas. Y la Comisión Europea se está empezando a ganar que hagamos lo mismo con ella.

El cabreo viene por esta noticia. Como si no tuviéramos suficientes políticos demagogos a nivel nacional, ahora la Comisión Europea se ha apuntado al carro de poner a parir a las empresas porque no son transparentes o porque cobran muy caro a los consumidores. La Kroes en telecomunicaciones ya ha conseguido regular el precio del roaming y ahora el Barnier dice que va a preparar una ¿Directiva? regulando la información que tienen que suministrar los bancos a sus clientes sobre lo que les cobran en comisiones. Con una información ridícula. Y Almunia poniendo multas a troche y moche y animando a las autoridades nacionales a que sancionen como cárteles la participación en una asociación empresarial.

Nada más lejos de mi intención defender a los bancos. Pero ¿qué pinta la Comisión Europea en esta cuestión? Si los bancos españoles roban o engañan a los consumidores españoles, el Banco de España y el Ministerio de Economía y Hacienda y el Parlamento español y las consejerías de consumo de las 17 comunidades autónomas y los ayuntamientos y… tienen incentivos y medios para sancionarlos. Si a alguien se le ocurre un caso más pintiparado para aplicar el principio de subsidiariedad, que me lo diga. Que no hagan nada. Que me veo con otras ocho páginas de condiciones generales en mi buzón cada mes y por cada banco en el que tengo una cuenta. Más desforestación sin más protección. Porque ya lo sabemos: no podemos procesar más información. Queremos buenos consejos.

Y un consejo a los políticos nacionales que negocian Directivas en Bruselas: ni una más. Deberían adoptar la actitud siguiente: “de qué se habla, que me opongo”. En la duda, es la actitud más prudente.

martes, 19 de julio de 2011

Estadísticas del blog

Estoy encantado con la acogida del blog. Blogger facilita información estadística sobre las entradas y esta es la de la semana del 12/07/2011 20:00 – 19/07/2011 19:00

En media, unas 600/700 entradas diarias (no visitantes únicos, sino entradas abiertas por los usuarios). Para un blog técnico está muy bien. Esta es la evolución del número de visitas desde el comienzo

Obsérvese que el crecimiento ha sido constante. En 2010 se superaron las 10.000 visitas mensuales y, si siguen así las cosas, en octubre de este año se superarán las 20.000.

Como Blogger te indica también de dónde vienen los visitantes y qué entradas son las más “populares” o qué buscadores o sitios web envían visitantes al blog, tengo que dar las gracias a Juan Sánchez-Calero, a Abogares (por cierto, ¿por qué está parado?) y a J.B. Bayos. La inmensa mayoría accede a través de un buscador y la inmensa mayoría desde España aunque hay una nutrida clientela de Alemania y Gran Bretaña (muy pocos italianos, la verdad) y, sobre todo, de Sudamérica y Méjico (Argentina, Perú, Colombia y Chile se llevan la palma) aunque también de EE.UU.

En cuanto a las entradas más populares, no hay muchas sorpresas (la más vista sigue siendo un artículo que publiqué en un Diario on-line y que fue “meneada” sobre propiedad intelectual. Otras bastante populares son las relativas a las ejecuciones hipotecarias y, esto si que me parece sorprendente, las relativas a Derecho Cambiario, tema que no trato mucho en el blog porque no lo explico en clase desde hace muchos años y porque, profesionalmente, no he tenido demasiadas consultas al respecto.

En fin, creo que el relativo éxito del blog se debe a que está muy centrado en la jurisprudencia y a que no es muy “ladrillo” y, cuando lo es, es muy fácil esquivar el ladrillo no leyendo la correspondiente entrada. Una de las fuentes de eficiencia está en tratar temas que uno se ha estudiado. Se explica así que haya tantas entradas sobre las “obsesiones” del autor (derechos de defensa en los procedimientos de competencia europeos; impugnación de acuerdos sociales; regulación pública de contratos privados).

lunes, 18 de julio de 2011

El sinsentido de la armonización

La próxima figura societaria europea será la “sociedad privada” (SPE). Se trata de una suerte de sociedad limitada europea. Un artículo de Siems y otros analiza la protección de los acreedores que los proyectos en discusión otorgan. Y, en un momento dado dicen que la propuesta de consenso de la presidencia sueca, al dejar en manos de los Estados muchas de las cuestiones polémicas, ha conducido a que, si se aprobase, las sociedades privadas europeas serían muy diferentes en función del país en el que se hubieran constituido. Eso mismo pasó con la Societas Europeae (SE). Y la explicación es

The reason for this is of a political rather than a legal or practical nature. For a comprehensive harmonisation to be achieved it is necessary to find a compromise between more or less different legal systems of 27 countries. Under all of these systems a domestic form of a private limited company exists, which, if it comes to the enactment of an SPE statute, will compete with the SPE. This may create two problems for national legislators. On the one hand, if the SPE statute offers a lower level of creditor protection than the domestic law on private limited companies, potential founders may opt for the ‘cheaper’ establishment of an SPE rather than a national private limited company. On the other hand, if the SPE statute contains more comprehensive creditor protection regulations than the domestic private company statute, the SPE may appear to be more credible for creditors than the national company form and therefore more favourable to potential founders. To mitigate this competition, and thus avoid the potential redundancy of the respective domestic company form, it can be seen that each Member State tries to transfer as much of its own law into the SPE statute as possible. Thus, similar to the SE, the only possible compromise appears to be to leave the respective issue to the decision of the Member States.

La Unión Europea siempre tropieza, al menos, dos veces en la misma piedra.

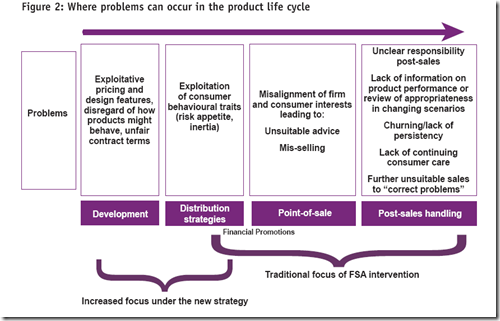

Contratación de productos financieros vs adquisición de productos de consumo. Lo que piensa la FSA

Este cuadro está sacado del Discussion Paper 11/1 de la Financial Services Authority Británica (FSA) y se titula Product Intervention.

Todos los productos financieros son, en realidad, “contratos” (el consumidor adquiere un haz de derechos y deberes) mientras que los productos de consumo tienen por objeto bienes (ya sé que, en último extremo, el consumidor adquiere un “property right” sobre el producto). Por lo tanto, el régimen normal del control que es ex post en el caso de los productos de consumo (por ejemplo, porque un Juez declare nulas por abusivas determinadas cláusulas contractuales o porque el fabricante deba indemnizar los daños sufridos por el consumidor del producto) no cuadra bien cuando se aplica a la contratación de productos financieros.

Respecto de éstos últimos, puede ser más eficiente un control ex ante sobre la “puesta en circulación” del producto. Tal revisión previa puede ser preferible, también, para las empresas en cuanto les proporciona seguridad jurídica y les evita responsabilidad si se limitan a imitar lo que han hecho otras.

Lo interesante es que, para los productos financieros, el “approach” más correcto pasa por considerarlos como “productos peligrosos” y exigir algún tipo de revisión previa a su puesta en circulación. Esta revisión es fácil porque lo que la autoridad de supervisión debería medir no es la eficacia del producto o sus efectos secundarios (medicinas) o las consecuencias negativas del carácter adictivo (juego, tabaco) o las consecuencias sociales perniciosas (externalidades: alcohol, conducción de vehículos) sino sólo su complejidad. Es más, a diferencia de lo que sucede con productos financieros que se venden al público en los mercados de capitales, en la contratación financiera al por menor no hay gatekeepers.

Echo de menos, en el cuadro, una referencia a que los productos pueden estar diseñados de forma que no satisfagan ninguna necesidad del consumidor – inversor/prestatario y que sean una mera apuesta. Se debería prohibir a los bancos poner en circulación productos de inversión con consumidores que sean meras apuestas (recuérdese la diferencia entre un seguro y una apuesta)

Alguna frase entresacada

recuerden, los consumidores no quieren información, quieren buenos consejos.“in many cases consumers have reacted unexpectedly to information disclosures, ignored them or not valued them”

hay un fallo de mercado, pero no lo hay en productos de consumo ordinario, por tanto, no es una excusa para generalizar la intervención de modo que“It is also costly for firms and for the regulator to deal with problems

and sort out redress after detriment has happened”

it is inherently more difficult for competition in retail financial servicesy es que

to be as effective as it is in other consumer sectors

to some degree, financial products are all complexsi, además,

If the product is purchased rarely or as a one-off, then even dissatisfied consumers are not often in a position to exert competitive pressure on providers to offer good quality and good value products by exercising choice.

Más sobre responsabilidad de la matriz

Ya nos extrañaba que nuestra opinión acerca de la falta de fundamento de la doctrina del Tribunal de Justicia sobre responsabilidad de las matrices por las infracciones de las filiales fuera cosa nostra. En el número 2(2011) de la European Competition Law Review hay un artículo de Laura La Rocca titulado “The controversial issue of the parent company liability for the violation of EC competition rules by the subsidiary” que plantea la cuestión en los mismos términos que nosotros: para imputar y sancionar a la matriz es necesario demostrar no solo que podía ejercer una influencia decisiva sobre el comportamiento de la filial (lo que es obvio si tiene el 100 % del capital de la filial) sino que es necesario, además, la concurrencia de un criterio de imputación añadido: acción u omisión de la matriz en relación con el comportamiento infractor de la filial.

Responsabilidad contractual y extracontractual: releyendo un trabajo de José Mª Miquel de 1993

foto: @thefromthetree

La responsabilidad contractual surge del incumplimiento de una obligación previa creada por un contrato y la responsabilidad extracontractual se considera originada por la violación del deber de no dañar a los demás (alterum non laedere). Las reglas de la contractual pueden aplicarse, aún en ausencia de contrato, cuando la conducta del dañante suponga infracción de un deber específico de cuidado frente a la víctima distinto del alterum non laedere. El problema es que los mismos hechos pueden constituir el supuesto de hecho de ambas. Ejemplo: daños a cosas arrendadas, depositadas o transportadas.

“En líneas generales puede decirse que los intereses protegidos por la responsabilidad contractual hacen referencia a los deberes asumidos en el contrato, bien explícitamente, bien por aplicación de las fuentes de integración del mismo conforme al art. 1258 CC”

Por tanto, la existencia de un contrato entre el causante del daño y la víctima no excluye, en todo caso, la responsabilidad extracontractual.

La diferencia valorativa: “el contrato trata de promover la voluntaria asignación de riesgos” (autorregulación)… mientras que la responsabilidad extracontractual asigna riesgos de acuerdo con las valoraciones de la comunidad” (delimitación de los ámbitos de la libertad personal de actuación y protección de los intereses individuales que pueden verse afectados por la actuación libre de cada sujeto).

La responsabilidad contractual “más bien, sólo es exclusiva” en el ámbito del contrato y se extiende a los deberes de protección ex art. 1258 CC e incluso a los daños causados en el marco de “una relación especial entre dos sujetos” (por ejemplo, en la comunidad de bienes).

Diferencias

- Criterios de imputación de la responsabilidad: no existe un sólo y único criterio de imputación de la responsabilidad contractual.

- Prueba de la culpa: no es exacto afirmar que la prueba de la culpa corresponde al deudor contractual y al acreedor extracontractual

- Extensión del daño indemnizable: el art. 1107-I – solo se indemniza el daño previsible en el momento de contratar – es de una “lógica contractual”. No se aplica a la responsabilidad extracontractual “la regla de la previsibilidad del art. 1107-I… determina… el contenido del contrato, de modo que… puede servir también para delimitar la responsabilidad objetiva de quien ha asumido un riesgo”… “trata… de qué intereses del acreedor están protegidos por el contrato”

- Pluralidad de responsables: solidaridad en la extracontractual, mancomunidad en la contractual. La solidaridad se justifica porque “ambos sujetos han lesionado un específico deber de cuidado en relación con un mismo objeto y daño y no es posible deslindar la medida en que han contribuido al daño”

- Responsabilidad por hecho ajeno: “Es consecuencia del sistema de responsabilidad contractual que el deudor no pueda liberarse del cumplimiento de sus obligaciones y, por tanto, de su responsabilidad, por encargar a otro su cumplimiento. En rigor no hay responsabilidad contractual por hecho ajeno (sí la hay extracontractual art. 1903 IV CC), porque es el deudor el que incumple su obligación si su auxiliar no la cumple.

J.Mª MIQUEL, “La responsabilidad contractual y extracontractual: distinción y consecuencias”, Cuadernos de Derecho Judicial, 1993

domingo, 17 de julio de 2011

Por qué el gobierno corporativo de los bancos no ha permitido reducir la crisis

Los bancos se diferencian de las empresas manufactureras en dos aspectos relevantes cuando la crisis arrecia.

La primera es que los grupos interesados en que no quiebren distintos de los accionistas (depositantes, bonistas y el Estado que los salva para evitar efectos sistémicos de la quiebra de un banco) asumen un riesgo mucho más elevado porque los bancos son empresas sobreendeudadas (más del 90 % de sus balances son deuda “in a nonfinancial firm, leverage is a source of financing, while in the banking sector it is a factor of production”) y, sin embargo, no participan en su gobierno. Como es sabido, los accionistas de un banco son más proclives al riesgo que los depositantes y los bonistas por la simple razón de que los beneficios de las estrategias de más riesgo se los quedan los accionistas mientras que las pérdidas las sufren – también – los otros grupos (may not have the incentive to reduce risk taking at a firm, even if it is in their own interest due to commitment problems).

Y la segunda es que el negocio bancario se ha vuelto mucho más complejo por efecto de la innovación financiera. Incrementar el riesgo durante “los buenos tiempos” fue bueno para los bancos y sus accionistas y no fue malo para los demás interesados. Pero ha sido terrible cuando se produce la crisis. En parte, porque los gestores de los bancos no estaban preparados para las nuevas actividades en las que se han implicado y los mecanismos para controlar los riesgos en tales actividades estaban muy poco desarrollados (con lo que la supervisión pública tampoco estaba desarrollada). La cosa es peor si se tiene en cuenta que un banco puede entrar en bancarrota en muy poco tiempo (““Banks can alter the risk composition of their assets more quickly than most nonfinancial industries, and banks can readily hide problems by extending loans to clients that cannot service previous debt obligations” Levine).

Tiene sentido, por tanto, que la remuneración de los gestores de un banco (o, para los efectos, de una mutua) no se ligue solo a los beneficios, sino a la deuda (“to a measure of the default riskiness of the firm”); que los consejeros independientes en un banco sean expertos en gestión de riesgos – no solo en banca (“a dark side to expertise may be further alignment with risk taking incentives”) y que la comisión de auditoría sea también la comisión de gestión de riesgos y que los bancos separen actividades de mayor riesgo y de riesgo controlado (por conocido y porque hay técnicas disponibles para minimizarlo como es la diversificación y la selección de los prestatarios).

Una cuestión interesante para los juristas es si la business judgment rule debería aplicarse a los administradores de bancos con menor extensión que a los administradores de empresas no financieras, esto es, que incurran en responsabilidad por una gestión de riesgos claramente inadecuada.

Mehran, Hamid , Morrison, Alan D. and Shapiro, Joel D., Corporate Governance and Banks: What Have We Learned from the Financial Crisis? (June 1, 2011). FRB of New York Staff Report No. 502. Available at SSRN: http://ssrn.com/abstract=1880009

El preferido de su madre

“Entre 1966 y 1976 se cerraron escuelas y universidades en China y más de 17 millones de entre sus alumnos fueron enviados al campo lo que supuso, probablemente, la mayor emigración de la ciudad al campo de toda la historia… (en este trabajo) tratamos de aprovechar un rasgo poco conocido de este programa de emigración masiva y es éste que a muchas familias que tenían dos o más hijos en edad escolar, se obligó a los padres a decidir cuál sería enviado al campo….”

sábado, 16 de julio de 2011

¿A quién le preocupa malvender las cajas? El valor de los bancos

Now the value of a bank to shareholders and managers is very different from the social value of a bank. If we aggregate the interests of all of a banks’ claimants — shareholders, managers, bondholders, depositors, counterparties, guarantors — there is far less optionality. From a “social perspective”, what we want banks to do is to lend into enterprises whose interest payments reflect real value generation and then maximize the expected value of those cash flows, irrespective of who gets what among bank claimants. If we were serious about that, we would force banks to write down their loan portfolios aggressively, so that going forward shareholders and managers have nothing to lose by offering principal modifications when doing so would maximize the cash flow value of their loans. But if we did force banks to write their loan portfolios down aggressively, the shareholders and managers with nothing to lose would be different people than the current shareholders and managers of large banks, via some resolution process or restructuring. Which is much of why we didn’t do that, when we had the chance, and why bank mismanagement of past loans continues to exert a drag on the real economy as we try and fail to go forward. This very minute, there are homeowners who are nervously hoarding cash, who are leaving factories idle and neighbors unemployed, in order to maximize the option value of the bank franchise to incumbent shareholders, managers, and uninsured creditors.

Steve Waldman http://www.interfluidity.com/v2/2039.html

F. Salmon: lo duro que es ser un asesor financiero y lo duro que es ser un inversor

If you’re a remotely normal person, you’re not qualified to pick stocks and neither do you have the self-confidence to even try. So instead you outsource your stock-picking and buy mutual funds. But this just shunts the problem down the road: if you’re not qualified to pick stocks, what qualifies you to pick mutual funds? After all, there are just as many funds to choose from as there are stocks. So you punt again and outsource your fund-picking to a financial advisor. And all the while you know you’re still not much better off: however many stocks and mutual funds there are, the number of financial advisors is greater still. If you can’t pick a stock or pick a mutual fund, what makes you think you can pick a financial advisor?

If you look at the 14-figure sums being managed by financial advisors, it’s easy to see how incompetence and rampant emotion and waste and fraud and messiness can easily result in billions of dollars flowing from dumb investors to the smart Wall Street crowd every year.

Suscribirse a:

Entradas (Atom)

Archivo del blog

-

▼

2024

(653)

-

▼

noviembre

(56)

- Reglas de convocatoria del consejo. No hay lesión ...

- Acción social de responsabilidad por realización p...

- Vicios en la convocatoria registral de Junta

- Citas: Paul Simon, Scott Alexander, TSJ Rioja, TS,...

- ¿Son inscribibles los 'no acuerdos'?

- La sociedad limitada que sólo tenía una participac...

- ¿Accesión invertida o aplicación del artículo 361 CC?

- Prescripción de las pretensiones basadas en el art...

- Los profesores de Humanidades y la inteligencia ar...

- Lecciones para los altos cargos del sector público...

- Citas: impuestos, terrorismo nacionalista vasco, i...

- Funciones del interventor del artículo 381 LSC en ...

- Misión imposible: redactar la cláusula estatutaria...

- No se puede inscribir una anotación preventiva de ...

- Citas: Azahara Palomeque, Sánchez Cuenca, Cabrales...

- Algunas sentencias italianas

- La diferencia entre que vote la comunidad heredita...

- La empresa es un patrimonio y el usufructo de empr...

- ¿Es sensato que el legislador aplique el art. 76 L...

- El Tribunal Supremo fija que las empresas no puede...

- Citas: Muthutkrishna, Marlasca, Soto Ivars, David ...

- ¿Cuándo se termina la sociedad de ganancias?

- Un caso para la lección sobre derecho de asociación

- Citas: mujeres en Roma, mujeres cristianas, mujere...

- Inscripción registral de la renuncia de auditor vo...

- Hay que indicar la mayoría con la que se adoptan l...

- El TJUE sobre el régimen español de exoneración de...

- Las prohibiciones de disponer derivadas de procedi...

- Junta notarial vs elevación a público de acuerdos ...

- El auto autorizando una venta de unidad productiva...

- Competencia judicial y ley aplicable a un contrato...

- Cuando tener personalidad jurídica juega en tu contra

- Citas: Admati, Paz-Ares, Pérez Reverte, morosidad,...

- Papeles de Economía Española, más woke que nunca

- Citas: García Ortiz y Sánchez Conde, Landaluce, Pa...

- La fusión para 'bajar la deuda' de adquisición a l...

- Cuando la democracia (las votaciones) falla: una r...

- Dos preguntas de la clase de contrato de seguro

- Citas

- La conjura contra España (C): absolutistas e incre...

- Citas: ultrarricos, Montano, Timothy Taylor, Miria...

- Citas: Warby, Puig, UAM, Tyler Cowen, Arnold Kling...

- Cuando el Parlamento reduce los costes de transacc...

- Aunque la deuda sea de 77.000 euros y el activo se...

- Cualquier avance tecnológico se implantará para fa...

- La adopción de acuerdos corporativos cuando el vot...

- Venta - o dación en pago - forzosa quita renta no ...

- Ni la cláusula es ilegible, ni el interés es usurario

- Citas: Acemoglu, previsiones meteorológicas, Hrdy,...

- XXIX Jornadas del Anuario de la Facultad de Derech...

- ¡Que le den al matiz!

- La conjura contra España (XCIX): déjà vu: marzo de...

- Citas: Trump, Muñoz Molina, leer libros de ficción...

- Conclusiones del encuentro de Magistrados de lo Me...

- La disposición parcial del saldo de una cuenta ban...

- Productos complejos: la recuperación de valor post...

- ► septiembre (93)

-

▼

noviembre

(56)

-

►

2023

(573)

- ► septiembre (62)

-

►

2022

(425)

- ► septiembre (39)

-

►

2021

(507)

- ► septiembre (22)

-

►

2020

(465)

- ► septiembre (32)

-

►

2019

(516)

- ► septiembre (33)

-

►

2018

(740)

- ► septiembre (62)

-

►

2017

(651)

- ► septiembre (49)

-

►

2016

(531)

- ► septiembre (36)

-

►

2015

(484)

- ► septiembre (14)

-

►

2014

(515)

- ► septiembre (31)

-

►

2013

(593)

- ► septiembre (53)

-

►

2012

(626)

- ► septiembre (61)

-

►

2011

(737)

- ► septiembre (56)

-

►

2010

(570)

- ► septiembre (76)

-

►

2009

(177)

- ► septiembre (16)